אם נהיה כנים, מעולם לא חשבנו שנדבר איתכם על בינה מלאכותית וחברת אנבידיה באותו משפט, אבל אחרי שתשמעו על העשייה של אנבידיה בשנה האחרונה, לא תופתעו גם אם נספר לכם שאנבידיה עוזרת לאסטרונאוטים להגיע לחלל. אחרי שנה פנטסטית מנית אנבידיה עם זינוק של למעלה מ-70%, רכישות ושיתופי פעולה אסטרטגיים וחדירה לסקטורים חדשים נדמה שאנבידיה הופכת לבלתי ניתנת לעצירה. ביום רביעי לפני פתיחת המסחר אנבידיה תחשוף את הדוחות הרבעוניים הראשונים ל-2021. כמה רגעים לפני שכל השוק מפנה את אור הזרקורים לעבר אנבידיה, הנה כל מה שאתם צריכים לדעת על אחד מסוסי המירוץ הכי מדוברים בוול סטריט.

את השנה הדמיונית של אנבידיה אף אחד לא תכנן מראש, גם לא האנליסטים הכי אופטימיים בשוק. בחודש ספטמבר 2020 החלו לצוץ שמועות לגבי מכירת ענק בשווי 40 מיליארד דולר, במסגרתה ענקית שבבי המובייל הבריטית ARM אשר בבעלות סופטבנק (מסיושי סאן) תימכר לאנבידיה.

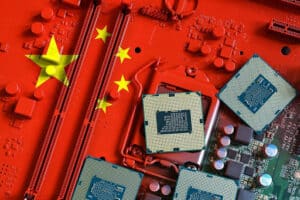

ARM נרכשה על ידי סופטבנק ב-2016 תמורת 32 מיליארד דולר. אותה עסקה אשר נמצאת כעת בתהליכים, החלה לספוג ביקורת רגולטורית ומאוחר יותר הסערה התעצמה אף יותר כאשר פורסם בבלומברג כי מיקרוסופט, קוואלקום וגוגל מנסות להכשיל את עסקת הענק למכירת ARM לאנבידיה. בכדי להבין למה שלושת חברות הענק האלה נרתעות כל כך מהתרחבותה של אנבידיה, צריך להכיר את מאזן הכוחות. עיקר פעילות ARM היא תכנון שבבים ומכירת רשיונות שימוש לחברות כמו סמסונג, אפל, אינטל ועוד. משום שהיא מוכרת רישיונות שימוש לכל חברות השבבים, במקום להתחרות בהם, ARM נחשבת לסוג של ״פרה קדושה״ בעולם השבבים מכיוון שהיא אינה נכללת בתחרות ויש בידה את ה״שרביט״ לבחור ולהחליט למי תהיה גישה לאותה הטכנולוגיה ומי תוכל לייצר באמצעות המעבדים מוצרים מתקדמים (וגם מי לא). החשש העיקרי של שלושת החברות הוא שבאמצעות הרכישה תוכל אנבידיה לצמצם חלקית את הגישה של המתחרות לטכנולוגיה של ARM או לייקר את הגישה אליה ובכך למקסם רווחים וליצור לעצמה יתרון משמעותי ומובהק.

מעבד Grace החדשני של אנבידיה ו-ARM

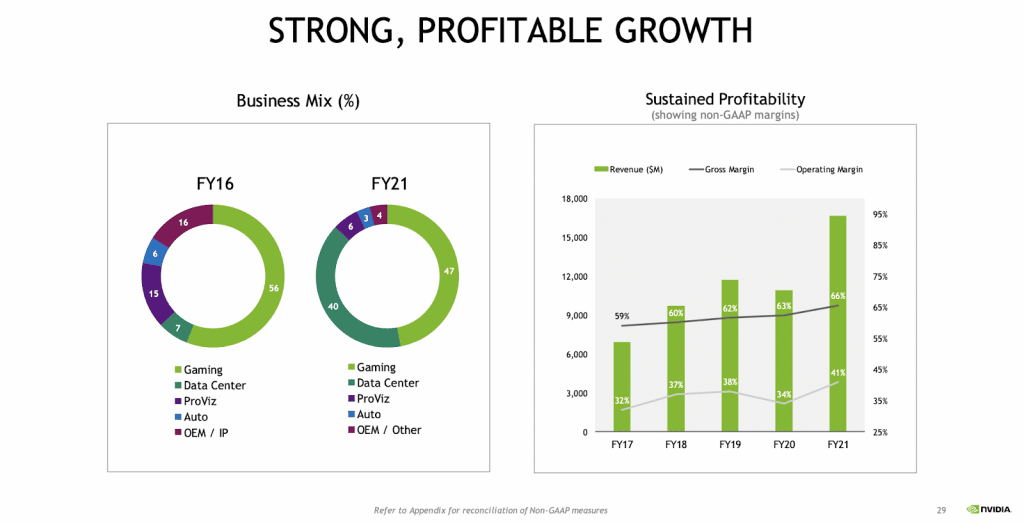

שלא תטעו, התשואה של מניית אנבידיה בחמש השנים האחרונות שחצתה את 1600% היא תוצאה חד משמעית של מימוש האסטרטגיות הקשורות במחקר ופיתוח. מה שהניע את אותה תשואה מרשימה היה בעיקר תחום מרכז הנתונים (Data Centers) של אנבידיה. הצמיחה האדירה בתת הקטגוריה הזאת לא רק גרמה להאצה בהכנסות אלא גם לגידול ענק ברווחים, מכיוון שמוצרי מרכז הנתונים מייצרים רווח גולמי גבוה יותר משאר התחומים בהם החברה פעילה. החדירה הזאת לסקטור הניעה צמיחה פנומנלית ברווח למניה (EPS) מה שכמובן תרם לתשואות המשקיעים. משקיעים רבים נוטים לזלזל ולהמעיט במשך הזמן בו חברה יכולה לצמוח. זה נכון במיוחד לגבי חברות בעלות צמיחה גבוהה כמו אנבידיה שיש להן הזדמנויות אדירות במגוון שווקים. רבים לא מבינים את המהפך שעוברת החברה לעומק, אבל אנבידיה מתחילה לתאר את עצמה יותר כחברת פלטפורמה, ולא רק כספקית שבבים. היא מספקת כלי תוכנה, ערכות פיתוח תוכנה ויישומים בנוסף לחומרה (GPU) כדי לאפשר לחברות וארגונים להתאים את השבב לצרכיהם הספציפיים.

רווחיות יציבה וחזקה לאורך זמן בזכות גיוון פורטפוליו המוצרים- מתוך דוח אנבידיה

לדוגמא, NVIDIA AI Enterprise היא פלטפורמת תוכנה המפחיתה משמעותית את הזמן שלוקח לארגון לפתח פתרונות בינה מלאכותית במרכז הנתונים ובענן. אנבידיה מציעה תוכנה זו עם דמי רישיון תמידיים שנגבים עבור כל שקע CPU והיא מגיעה גם כשירות מנויים. בורד ההנהלה רואה ב- NVIDIA AI Enterprise הזדמנות שוק של מיליארדי דולרים, בצדק. אם ניקח עוד תחום מעניין שבו פעילה, נוכל למצוא את NVIDIA DRIVE Atla, הדור הבא לפלטפורמת הרכב האוטונומי אשר נמצא בפיתוח החברה, או פלטפורמת NVIDIA Morpheus המציעה אוטומציה מונעת (מבוססת AI) לתעשיית הסייבר סקיוריטי.

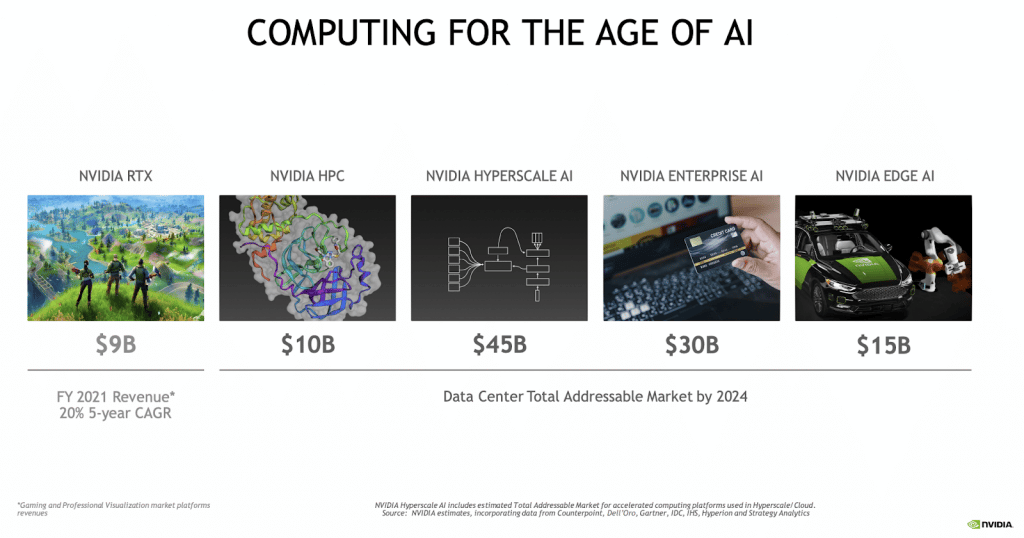

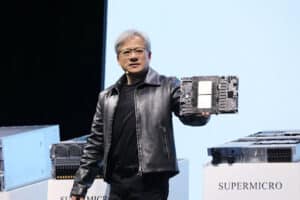

דוגמה נוספת היא חדירתה של אנבידיה לסקטור הרכבים החשמליים, שכלל שיתופי פעולה עם ענקיות כמו מרצדס בנץ (DAI), ניו (NIO), לי (LI), אקספנג (XPEV) ועוד. במסגרת שיתופי הפעולה, תספק אנבידיה פתרונות AI ייחודיים לכל אחת מהחברות הללו, אשר מתחרות אחת בשניה במירוץ לרכב האוטונומי הטוב ביותר. במקרה הזה, אנבידיה גם מנצחת. אם שמתם לב למוטיב החוזר בסיפור של אנבידיה, תוכלו לראות שבאופן שיטתי החברה ממקמת את עצמה כמרוויחה הגדולה, שלעתים קרובות נמנעת באופן יזום מתחרות או ״יושבת על הגדר״. זה מאפשר לה להרחיב את שיתופי הפעולה שלה מבלי להפוך את ההתרחבות למסורבלת. יצירת תשתית רחבה ויציבה בתחום הבינה המלאכותית תעזור לאנבידיה לבסס את מעמדה כשחקנית מובילה בתחום ואם תגיע ליעדיה הטכנולוגיים- החברה צופה עתיד ורוד מאוד. לפי אנבידיה, מחשוב בעידן הבינה המלאכותית בשנת 2024 יהפוך לאחד מאפיקי ההכנסה העיקריים של החברה וכמו שאומר המנכ״ל ג׳נסן הואנג: ״ביכולתה של אנבידיה לחולל שינויים משמעותיים בסקטורים מתפתחים, כל זאת על מנת להוביל את העולם לעתיד ורוד יותר, טכנולוגי יותר.״

הזדמנויות שוק הדאטה סנטר בשנת 2024 ע״פ תחזית אנבידיה

כמובן שזרז צמיחה משמעותי ביותר עבור אנבידיה היא רכישת ARM, אך ייתכן שמשקיעים מסוימים מאבדים תקווה שהעסקה תצא לפועל. אנליסט מטעם Citi, אטיף מאליק, רואה רק סיכוי של 10% שאנבידיה תשלים את העסקה. מצד שני, מנכ"ל אנבידיה, ג'נסן הואנג, הצהיר לאחרונה כי העסקה בדרך להסתיים עד שנת 2022.

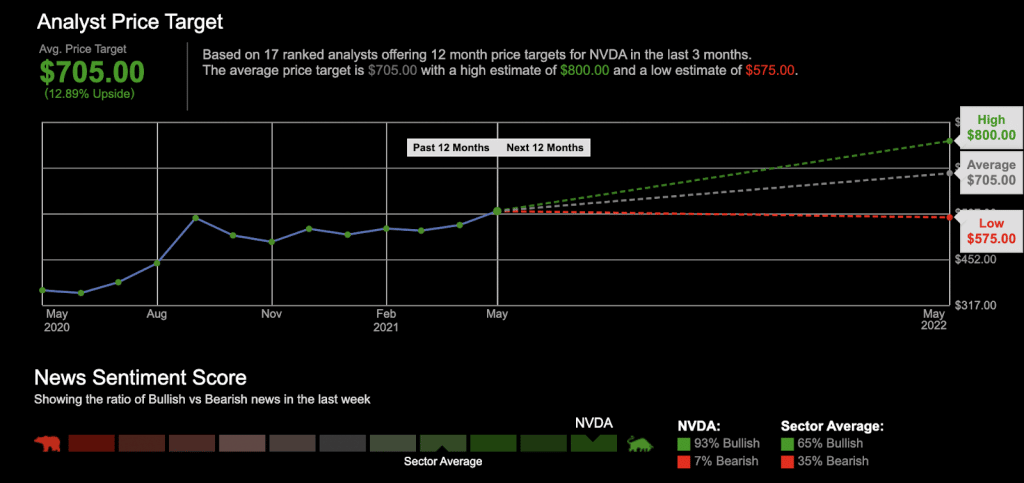

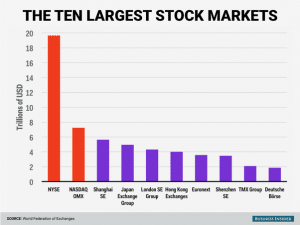

ע״פ 17 אנליסטים, מחיר המטרה הממוצע של אנבידיה הוא 705$ מה שמהווה אפסייד של כ-13% (מתוך מערכת TWS)

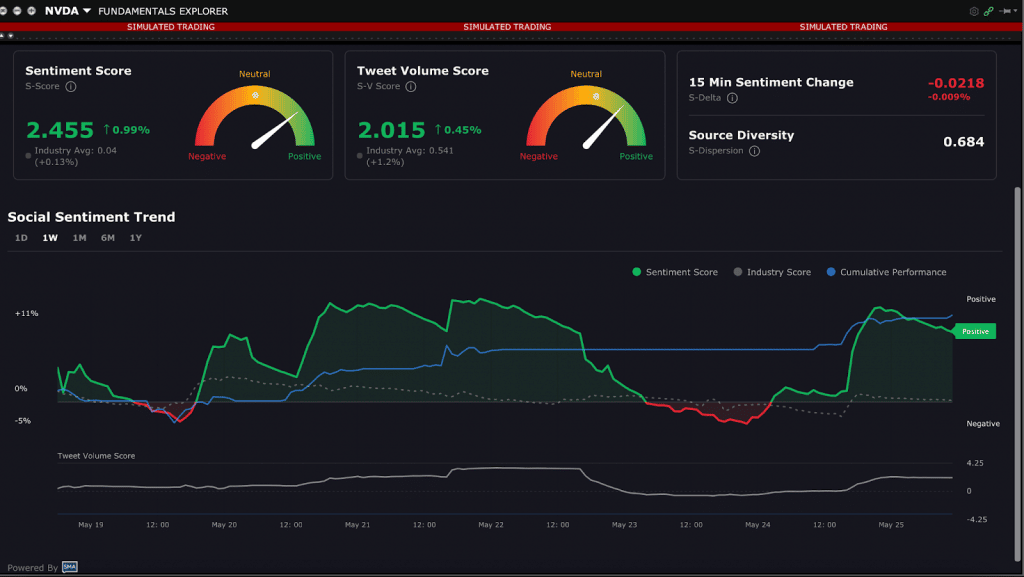

ניקוד הציוצים שמוזכרת בהם אנבידיה- חיובית מאוד במדד. (מתוך מערכת TWS)

בשלב זה, במידה והעסקה תושלם היא עשויה לחזק את מחיר המניה של אנבידיה, משום שישנה ציפייה הולכת ופוחתת לכך שהעסקה בכלל תתרחש. כפי שאמרנו בתחילת הטקסט, אם אנבידיה תצליח להשלים את רכישת ARM , הבורד מצפה שהעסקה תתואם באופן מיידי עם הרווחיות הגולמית של אנבידיה וכמובן תתווסף לרווח למניה. גם אם עסקת ARM לא תצא לפועל, אנבידיה היא ספקית טכנולוגיה חיונית לעתיד המחשוב במגזרים מרכזיים שעוברים שינוי מהותי כמו שירותי בריאות ותחבורה והיא ממוקמת היטב במסלול לעתיד מזהיר. זה מתחיל מהרחבת תחומי התחרות שלה ומסתיים ביצירת אקו סיסטם שלם, צמוד יותר של כלי חומרה ותוכנה שאמורים לבסס את מסלול הצמיחה העתידי שלה. שיתופי הפעולה של אנבידיה במגוון סקטורים יוצרים עבורה הזדמנויות שוק בלתי פוסקות וביום רביעי הקרוב לפני המסחר כולנו ניחשף למספרים החמים שתפרסם. מה לדעתכם נקודת המפנה של אנבידיה? מה הציפיות שלכם מהחברה בשנה הקרובה? כתבו לנו בתגובות!

רפרנסים:

-Goldman Sachs Equity Research

– Bloomberg Business

– Nvidia Website

-Nvidia Annual Reports

-Central European Economic Journal

-Zacks Equity Research

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.

Created By

Created By