מאת: עומר רוסו, מחלקת מחקר אינטראקטיב ישראל

שנת 2022 הייתה סוערת במיוחד, היא גם רשמה קיטוב חד בין סקטורים שנפלו בעשרות אחוזים, לבין סקטורים שנסקו בעשרות אחוזים. כמו כן, היו גם את הסקטורים הסולידיים שהצליחו להכות את השווקים בעזרת היציבות שלהם. העלאות הריבית והאינפלציה היו הסיפורים המרכזיים לשנה זו – חלק מהסקטורים נהנו מכך, וחלק ממש לא.

לכל סקטור וסקטור היה סיפור מיוחד לשנה מיוחדת זו, ואת זה נסקר כאן בכתבה.

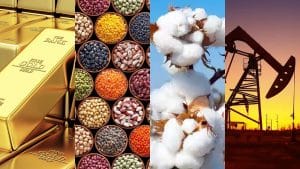

סקטור האנרגיה (XLE)

סקטור האנרגיה, הכולל חברות נפט וגז, היה הכוכב העולה לשנה זו. בעיקר בעקבות העובדה שמחיר הנפט והגז זינקו בעשרות אחוזים בשנת 2022, מה שהגדיל משמעותית את רווחיהן והכנסותיהן של חברות הנפט והגז, דבר אשר כמובן הוביל לעלייה במחיר המניות שלהן.

מחודש ינואר מחיר הנפט התחיל לטפס, מתוך ציפייה לפרוץ המלחמה שתקפיץ את מחיר הנפט בעקבות ייצוא מוגבל, וכך קרה. מחיר הנפט זינק ל-130 דולר, שיא של 14 שנה ומיד המשקיעים הרבים הסתערו על מניות האנרגיה, מה שגרם לתעודת הסל על הסקטור לקפוץ ב-38% ב-3 חודשים בלבד.

ייצוא הנפט של רוסיה כנראה שלא יחזרו בקרוב לשיא התפוקה, ובכל זאת, הנפט רושם ירידות חדות של 36% מחודש יולי. לעומת זאת ובאופן מיוחד, תעודת הסל של חברות האנרגיה (XLE) לא ירדה מחודש יולי, להפך, הוסיפה לעלות ב-20% על רקע העובדה שרווחי והכנסות החברות המצויות בתעודות הסל ימשיכו להנות מהמחירים הגבוהים יחסית, לא רק בנפט אלא גם בגז.

סקטור הנדל"ן (XLRE)

סקטור הנדל"ן לעיתים קרובות נחשב ליציב, אך לא בשנה של העלאות ריבית שמייקרות פלאים את המשכנתאות בארה"ב. שוק הנדל"ן טרם העלאות הריבית והמדיניות המצומצמת של הפד היה חם במיוחד, מחירי הדיור והשכירות היו בשמיים ברחבי ארה"ב, מה שהוביל לגדילה ברווחים ובהכנסות של חברות הנדל"ן.

העלאות הריבית פגעו קשות במניות הנדל"ן ואפשר להבין זאת בגרף תעודת הסל. במאי, כאשר הפד החל להעלות את קצב העלאות הריבית ואף הפך ניצי יותר משבוע לשבוע לגבי העלאות הריבית העתידיות, תעודת הסל של הנדל"ן החלה לתמחר את הפגיעה האפשרית בשוק הנדל"ן בעקבות העלאות הריבית.

עד אותה העלאת ריבית בחודש מאי, שהייתה יריית הפתיחה להעלאות ריבית נוספות שרק הפכו גבוהות יותר, סקטור הנדלן ירד רק ב-1%, כאמור, סקטור שידוע ביציבות שלו, אך מאז אותה העלאת ריבית, היציבות לא החזיקה. סקטור הנדל"ן ותעודת הסל XLRE צנחה ב-26% לאורך המשך השנה, בעקבות ביקוש שנחלש למשכנתאות וריבית שגדלה.

עד לפני חודש הריבית הממוצעת הקבועה על משכנתא ל-30 שנה בארה"ב רשמה שיא של 20 שנה כאשר היא הגיעה ל-7% כשברקע העלאות הריבית הנמשכות של הפד, נתון אשר מקרר את הכנסותיהן ורווחיהן של חברות הנדל"ן, ואיתן תעודת הסל XLRE.

סקטור הצריכה המחזורית (XLY)

סקטור הצריכה המחזורית (סקטור המותרות) היה גם "קורבן" להעלאות הריבית בשנה האחרונה, שכן הכסף הפנוי שנשאר לאנשים לבזבז על מותרות, רכבים חדשים, חופשות, מלונות וכל מה שלא צריכים למען המחייה היה קטן משמעותית משנת 2021. העלאות הריבית אשר מייקרות את המשכנתאות, בשילוב עם אינפלציה גבוהה ויוקר מחייה, גרמו לשכר הריאלי של אזרחי ארה"ב להגיע לשפל, מה שהוביל לצריכה מופחתת באופן משמעותי של מוצרי מותרות.

אותה תעודת סל בשנת 2022 נפלה ב-33%, בדומה למדד הנאסד"ק כחלק מהעובדה שהמניות שנמצאות בתוך התעודת סל, הן אותן מניות שנמצאות במשקל גבוהה במדד הטכנולוגיה – טסלה, אמאזון ועוד.

סקטור התקשורת (XLC)

אחת מההפתעות, ולא בהכרח לטובה, של השנה האחרונה היה סקטור התקשורת שנפל ב-33% בשנת 2022. מניות הרשתות החברתיות והבידור חוו שנה מאתגרת במיוחד שגרמה לחוסר אמון והטלת ספק במודל העסקי הפרסומי מצד המשקיעים.

המודל הפרסומי – כפי שנכתב מעלה הוא מודל המסתמך על הכנסות מפרסומות ברשתות החברתיות, ממודעות פרסומיות שקופצות באתר, שמי שמשלם עליהן הן אפליקציות/ אתרים/ משחקים/ מוצרים, במטרה לצבור היכרות וקליקים ברשתות החברתיות המובילות, שגולשים בהן מאות מיליוני משתמשים יומיים בממוצע, עד כה נשמע מודל נהדר.

אבל, בסביבת ריבית גבוהה והעלאות אגרסיביות, בשילוב חוסר וודאות לאן הכלכלה של ארה״ב הולכת, חברות מעדיפות לצמצם כמה שיותר בהוצאות בשביל להתייעל. חברות מתחילות לצמצם קודם כל היכן שקל – ומה יותר קל לצמצם מהוצאות שיווק? אז זה נמצא במקום הראשון, מה שכמובן פוגע בהכנסות של הרשתות החברתיות – שמגיעות מאותן עסקים מפרסמים.

מטא, חברת האם של הרשתות החברתיות הגדולות בעולם – וואטסאפ, אינסטגרם ופייסבוק נפגעה קשות בעקבות העובדה ש-95% מהכנסותיה מגיעות מאותן פרסומות דיגיטליות. גוגל, שמירב הכנסותיה מגיעות מפרסומות בכלי החיפוש ובאתרים האינטרנטיים, רשמה חולשה בהכנסות בעקבות אותה חולשה בשוק הפרסום הדיגיטלי. וכך גם סקטור התקשורת כולו.

סקטור הפיננסים – (XLF)

סקטור הפיננסים היה אחד מהסקטורים שצפו לו דברים טובים בשנת 2022, מן סוג של גידור לשוק המניות וסקטור הטכנולוגיה. הרי שבעקבות העלאות הריבית ישנם גם סקטורים המרוויחים מהמצב – סקטור הפיננסים היה אחד כזה, לפחות בתחילת השנה.

כאשר הפד מעלה את הריבית, ניתן להניח כי באופן טבעי הבנקים יהינו מהחזר משכנתאות גבוה יותר, אפשרות למתן הלוואות בריבית גבוהה יותר ובכך גם הכנסותיהם מריבית (מקור ההכנסה המרכזי של הבנקים) צפוי לעלות ואיתו בדרך כלל גם מחיר המניה. לא כך קרה הדבר בשנת 2022 בסקטור הפיננסים, וגם לכך הייתה סיבה.

אז נכון, ההכנסות מריבית בסקטור הבנקים צפויים לעלות, אך מצד שני להעלאות הריבית ישנם השלכה ישירה על מצב הצרכן בארה"ב, שמבזבז ורוכש פחות (הכנסות מאשראי) כמו גם מצב כלכלי מאתגר אצל מרבית האזרחים בעלי הכנסה נמוכה בארה"ב, נתון אשר משפיע ישירות על הוצאות הצרכן ומשפיע בסופו של דבר על הכלכלה האמריקאית כולה.

מיתון הוא אחד מהדברים שבנקים לעולם לא רוצים, ההאטה הכלכלית גורמת ללקיחת פחות משכנתאות והלוואות, כמו גם האטה בשוק הנדל"ן והשווקים הפיננסים. מכלול של דברים אלו פוגעים לעיתים קרובות בהכנסות הבנקים ורווחיהם. עוד נתון שבנקים פחות יאהבו בזמן מיתון הוא הסיכוי הגובר להורדות ריבית כחלק מרצונו של הפד להמריץ את הכלכלה.

לכל אורך 2022 גברו הסיכויים למיתון בארה"ב בשנת 2023 עקב העלאות הריבית של הפד, מרבית בתי ההשקעות טוענים כי לדעתם נראה מיתון בארה"ב לפחות במחצית הראשונה של שנת 2023, שוק המניות שכמובן מתמחר פני עתיד – ישירות הוריד את מחירי מניות הבנקים ובכך נוצר מצב שתעודת הסל של סקטור הפיננסים רשמה ירידה של 24% מתחילת שנת 2022 ועד חודש אוקטובר, מאותו חודש אוקטובר היא תיקנה ב-16% כלפי מעלה מה שגרם לה לסיים את שנת 2022 בירידה של 13% בלבד.

סקטור הצריכה הבסיסית – (XLP)

סקטור הצריכה הבסיסית המשיך לעשות את הדבר שהוא הכי טוב בו, לשמור על ערכו ולהיות יציב. בשנה זו שהמדדים נופלים במספרים דו ספרתיים, ניתן לקרוא לו המצטיין של השנה. הוא הצליח לשמור על יציבות ובשנת 2022 הוא ירד רק ב-3.5%, בין היתר בשל העובדה שמניות הסקטור נשארו יציבות גם כן.

מניות כמו קוקה קולה, פרוקטור אנד גמבל, פפסי וקוסטקו הן מניות של חברות שהן חשופות פחות להשפעות הריבית. הביקוש בחברות שכאלו יציב בעקבות המוצרים אשר מוכרות אותן חברות, מוצרים שיש צורך "בסיסי" בהם לא משנה באיזה מצב הצרכן נמצא. לכן, בשנת 2022 מניות אלו נשארו יציבות וכך גם תעודת הסל של הסקטור.

סקטור התעשייה – (XLI)

סקטור התעשייה בדומה לסקטור הצריכה הבסיסית, ידוע ביציבות שלו ובתנודתיות הנמוכה במניות אשר מרכיבות את תעודת הסל. בואינג חברת התעופה, יו.פי.אס חברת המשלוחים, קאטרפילר ולוקהיד מרטין אלו המניות שתופסות משקל גבוה בתעודת סקטור, וניתן להבין שאלו חברות יציבות כל אחת בתחומן – כך שגם העלאות ריבית לא צפויות לפגוע יתר על המידה במודל העסקי של אותן חברות.

להפך, בשנה האחרונה בואינג התאוששה ממשבר הקורונה וחברות תעופה חזרו לרכוש מטוסים, לוקהיד מרטין נהנתה מהביקושים הגוברים עקב המלחמה בין רוסיה לאוקראינה וקאטרפילר אף נמצאת בימים אלו קרובה לשיא כל הזמנים לאחר כמה דוחות טובים שהכו את התחזיות.

חוזקתן של המניות אשר מרכיבות את תעודת הסל, גרמו לסקטור לרדת רק ב-3% בשנת 2023, כמובן, נמוך בהרבה מירידת השוק הכולל.

סקטור הטכנולוגיה – (XLK)

כאשר בוחנים את סקטור הטכנולוגיה, אפשרי גם להסתכל על השוק בכללותו – הרי המניות המעצבות את המדדים המרכזיים הן מניות טכנולוגיה כמו אפל, מיקרוסופט, גוגל ועוד, כך שניתן להסתכל על השוק הרחב, להבין את הסיבה שמאחוריי הירידות הרוחביות בשווקים, אותה הסיבה היא גם הסיבה לירידה של 28% בערכה של תעודת הסל הטכנולוגית.

אפל ומייקרוסופט תופסות 40% ממשקל תעודת הסל, ושוויין של חברות ענק אלו נחתך בעשרות אחוזים בשנת 2022, דבר אשר משך את הסקטור כולו בסופו של דבר. העלאות הריבית שגרמו ליציאת כסף מהשוק יצא גם מהחברות הגדולות והמוצלחות שבסקטור הטכנולוגיה.

סקטור הטכנולוגיה שהיה הסקטור המצטיין בשנים האחרונות, הוא גם זה "ששילם" הרבה על כך בירידות של שנת 2022. חברות הטכנולוגיה בשנת 2022 רשמו גם ירידות בין היתר בעקבות חשש מביקושים חלשים, העלאות הריבית שהופכות את חוב החברות ליקר יותר, והעדפת אלטרנטיבות סולידיות יותר כמו אג"ח וסקטורים יציבים על פני סקטור תנודתי כמו הטכנולוגיה.

סקטור הבריאות – (XLV)

לאחר הראלי האדיר של סקטור הבריאות בשנים 2020-2021 על רקע הצלחתן של חברות החיסונים עם חיסוני הקורונה, סקטור הבריאות חזר ליציבות. בשנתיים של הקורונה תעודת הסל נסקה ב-41%, שיעור עלייה שלא נראה שנים רבות בתעודת הסל הסולידית. בשנת 2022 ירדה תעודת הסל של סקטור הבריאות רק ב-3.5%, עם התייצבות הכנסות חברות החיסונים והרפואה ו-"החזרה לשגרה" תרתי משמע.

את תעודת הסל מרכיבות לא רק חברות חיסונים המכניסות מחיסוני הקורונה, אלא משלל חיסונים למחלות רבות ברחבי העולם, כמו כן – מרכיבות את המדד חברות פארמה שתחתן נמצאות מאות בתי מרקחת ברחבי העולם. כך ש"עלייתה ונפילתה" של מגיפת הקורונה לא משפיעה באופן ישיר על הסקטור כולו.

סקטור הבריאות בדומה לסקטור מוצרי הצריכה הבסיסיים מעניק שירות לצרכן לצורך מחייתו, משמע בני אדם לעולם לא יפסיקו לרכוש בבתי מרקחת/לנטול את תרופותיהם/להתחסן – כך שבדרך כלל הכנסות ורווחי סקטור הבריאות יציבים.

סקטור חומרי הגלם – (XLB)

סקטור חומרי הגלם שגם נחשב כסקטור יציב ירד ב-14% בשנת 2022 כחלק ממגמת השוק. החברות אשר מהוות את המשקל הכולל בתעודת הסל הן חברות המפיקות כימיקלים שונים וחומרי גלם לתשתיות כמו ברזל, פלדה ומלט. בנוסף, בסקטור נמצאות חברות המייצרות זכוכית, נייר, עץ ומתכות בסיסיות.

שוק הסחורות חווה טלטלות רבות בשנת 2022 כשרוסיה פלשה לאוקראינה. פעולה זו לא רק גרמה לקיצוץ בתפוקת הנפט, אלא גם לתנודות רבות במחירי סחורות כמו חיטה, דשן וכימיקלים ועוד.

לאחר שנה סוערת במיוחד, בשנת 2023 ניתן רק לחכות ולראות אילו סקטורים יהיו המובילים, איזה סקטור יספר את הסיפור הכי מעניין, והאם הסקטורים שהיו חלשים בשנת 2022, "יחזרו לחיים" בשנת 2023.

מקורות:

סטטיסטיקס

בלומברג

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.