מאת: עידן סימן טוב, בית השקעות אינטראקטיב ישראל

“משבר שרשרת האספקה” הפך לביטוי שמשתמשים בו לעתים קרובות במהלך מגיפת הקורונה, שכן התפרצות הקורונה לחיינו גרמה לשיבושים כלכליים נרחבים ברחבי העולם. הביטוי משמש פעמים רבות להסבר למה לוקח לסחורות הרבה יותר זמן להגיע לעסקים ולצרכנים, ולמה הסחורות הללו התייקרו רבות. המגיפה חשפה נקודות תורפה בתעשיית הספנות העולמית הסובלת ממחסור בכ”א, ספינות תובלה זמינות וקיבולת של הנמלים הגדולים בארצות הברית ובאירופה.

כאשר מדינות רבות נכנסו לסגרים בתחילת 2020, הגבלות על תנועות האנשים הביאו לשינויים משמעותיים בדפוסי הצריכה. הביקוש גדל במוצרים מסוימים, כמו ציוד משרדי ביתי ואלקטרוניקה, שרבים מהם מיוצרים בסין ובמרכזי ייצור אחרים באסיה. מרבית החברות בעולם נאלצו להסתגל למשבר הבריאות, כולל חברות תעופה, שהסבו מטוסי נוסעים למטען כשהגבולות נסגרו למבקרים בינלאומיים, וכך גדל גם הביקוש לתובלה.

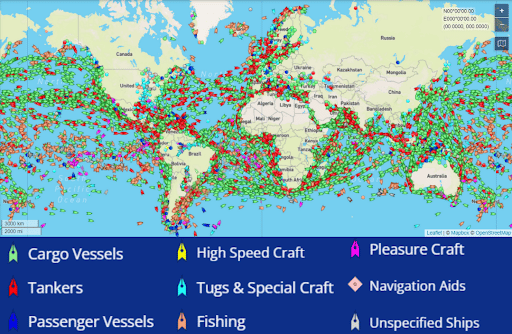

מפת הספינות בעולם

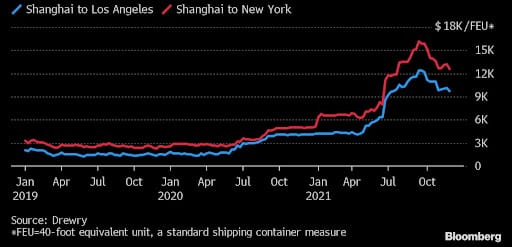

כ-90% מהסחר העולמי נע דרך הים, והצרות הלוגיסטיות הללו יצרו כאבי ראש לעסקים ברחבי העולם. עיכובי שיא של כלי שיט סתמו נתיבי שיט והובילו למחסנים צפופים בנמלים, מה שהוסיף לקרעים באספקה שנגרמו גם ע”י משבר בשבבי מוליכים למחצה. חברות קטנות יותר נאלצו להילחם בשיניים כדי להבטיח מקום על ספינות מכולות כדי להמשיך את הייצור והמכירות תוך כדי התמודדות עם לחץ תזרים מזומנים כשהן סופגות תעריפי הובלה מרקיעים – פי 7 מהמחיר הממוצע טרום קורונה. הצרכנים חוו זאת באמצעות מדפים ריקים, זמינות מוגבלת של מוצרים ועליית מחירים.

צווארי הבקבוק בענף השילוח חשפו את אחת הבעיות החמורות ביותר העומדות בפני הכלכלה הגלובלית כשהיא מתאוששת ממגיפת הקורונה – האם הפקק העולמי ישאר סגור או יתחיל לזרום שוב בשנת 2022?

אם צווארי הבקבוק ימשיכו, עלויות ההובלה יישארו גבוהות, מקום במטען בספינות תובלה יהיה מוגבל וקמעונאים וצרכנים רבים יצטרכו לסבול עיכובים כרוניים. זה יכול בתורו להגדיל את האינפלציה, להגביר את המשבר בשרשרת האספקה ולהאיץ את איחוד קרטלי רשתות הספנות, מה שכנראה ישנה מהותית את הסחר העולמי.

במהלך התפרצות הקורונה הנמלים נאלצו ללהטט בין עלייה אדירה בביקוש הצרכנים לסחורות עם קיצוץ קיבולת במחסנים במהלך המחצית הראשונה של שנת 2020. כתוצאה מכך, מערכת מסונכרנת מאוד יצאה משליטה.

סגירת טרמינלים בשנה שעברה ב-2 מ-5 נמלי המכולות העמוסים בעולם (שנזן ונינגבו-ג’ושאן בסין) לאחר התפרצויות קורונה קטנות, כמו גם החסימה המתוקשרת של תעלת סואץ על ידי ספינת תובלה באורך 400 מטר, הוסיפו לעיכובים והחמירו את משבר השילוחים. לפי מנהל בכיר בנמל רוטרדאם: “בכל פעם שיש לנו תקרית הקשורה לקורונה, זה כמו תאונת דרכים שעוצרת את כל נתיבי השילוח”.

זינוק מחירי השילוח למכולה מטרום קורונה, מחיר באלפי דולרים

באירופה, סגרים מקומיים שהתחילו לפני חג המולד במדינות מסוימות והגבלות נוספות במדינות אחרות החמירו את המשבר. רוב העיניים נשואות למה שסין, ביתם של 7 מ-10 נמלי המכולות הגדולים בעולם, עושה בשלב הבא. בייג’ינג, המפעילה מדיניות 0 קורונה לאומית, הכניסה את שיאן, עיר מרכזית בעלת 13 מיליון תושבים, לסגר בדצמבר; הונג קונג אסרה זמנית טיסות נוסעים ממדינות רבות; העיר נינגבו נסגרה בינואר, וסין השביתה בשבוע שעבר את הנמל ה-4 בגודלו בעולם בעיר המאכלסת 17 מיליון תושבים, שנזן, בשל התפרצות קורונה של מספר מאות תושבים.

הסיכוי לשידור חוזר של בעיות שרשרת האספקה של 2021 מחריד את העסקים. אנליסט בכיר בחברת דרורי, חברת ייעוץ בינלאומית בתעשיית השילוחים הימיים, פסימי שנראה שינוי דרמטי השנה: “ציפינו לשיפור נוסף בשרשראות האספקה שיטופלו בשלב זה. למעשה, המצב החמיר. כעת, אנו אף יודעים יותר עד כמה עמוק המשבר הלוגיסטיקה הפנימית בספינות תובלה ובנמלים עצמם”.

גורם מפתח בשאלה האם ספינות התובלה יכולות לשקם תשתית לוגיסטית אמינה לסחר עולמי ב-2022 יהיה עוצמת הביקוש למוצרי צריכה – אם היא תישאר חזקה יהיה קשה להגדיל קיבולת במחסנים. כ-35% מההוצאות של הצרכן המערבי הולכות בדרך כלל לסחורות והשאר לשירותים, אבל זה עלה לאחרונה ל-40%. כתוצאה מכך, היבוא של מדינות המערב, בהובלת ארה”ב, עלה בכמעט 20% בספטמבר ובאוקטובר 2021 לעומת אותם חודשים ב-2019.

הביקוש למשלוח מכולות נוטה גם לעלות בשבועות שלפני ראש השנה הסיני, בתחילת פברואר 2022, כאשר מפעלים נסגרים באופן זמני והייצוא יורד. בתוספת משבר השילוחים כיום, עודף הביקוש והמשבר צפויים להחמיר עוד יותר בעתיד הקרוב. עם זאת, בכירי תעשיית הספנות אומרים כי השנה החדשה הירחית תגרור כנראה חידוש מלאי של מלאי מדולדל – המרחף בשפל היסטורי בארה”ב – שעלול להיקלע לשיא עונת הקיץ עבור משלוח מכולות לאספקת סחורות לבלאק פריידי ולחג המולד 2022.

בכירים בתעשיית השילוחים הימיים בארה”ב מצפים למגבלות נוספות בהשגת מוצרים לשוק כתוצאה מעצירה חלקית של ייצור סיני במהלך אולימפיאדת החורף בפברואר בבייג’ינג, בנוסף לסגרים מחמירים כתוצאה מהתפרצויות קורונה עבור נמלים ומלחים. לא כל הלקוחות של קווי הספנות משוכנעים בתנופת עודף ביקוש מתמשכת; חלקם נדהמו כשנאלצו לשלם כ-15,000 דולר כדי להעביר מכולה 12.2 מטר מסין לחוף המערבי של ארה”ב, פי 10 יותר מאשר טרום המגפה. עלויות ההובלה אמורות להמשיך לעלות גם השנה, מכיוון שהתעריפים הגבוהים בשוק הספוט יינעלו בחוזי הובלה שנתיים, שנמצאים כעת במשא ומתן. לקוחות אחרים טוענים כי הפחדה על בסיס כאוס פוטנציאלי במשלוחים השנה נראית יותר כמו אסטרטגיית מיקוח של חברות הספנות.

מכולות המאוחסנות בנמל לונג ביץ’ בקליפורניה

ג’יימס הוקהאם, מנכ”ל פורום השילוחים העולמי: “החזרת התיירות, האירוח והשירותים האחרים מתגברים, ושיעורי ריבית גבוהים יותר עלולים להקטין את הביקוש לסחורות. אני לא קונה את ההייפ שאומר שנחזיק מעמד עם זה במשך רוב שנת 2022”. ג’יימס הוקהם, כמו בכירים רבים בתעשיית הספנות, מאמין שהעומס במשלוחים כנראה יירגע תוך מספר חודשים בודדים לאחר שהצרכנים יתחילו להרגיש את הזינוק בעליות מחירי מוצרי הצריכה.

בעיות התחבורה הן גלובליות ופוגעות בעסקים ובצרכנים ברחבי העולם. עם זאת, מס’ בכירים ואנליסטים מאמינים שצוואר בקבוק אחד, מעל כולם, עשוי לתרום משמעותית לסיום משבר השילוחים – הנמלים של לוס אנג’לס ולונג ביץ’, שערי הכניסה של ארה”ב לייבוא אסיה. הנמלים האלה סובלים מתשתית מיושנת וחוסר יכולת לפעול 24/7, בניגוד לנמלים באסיה, ותרמו רבות לעומסים קשים ולמשבר השילוחים הימיים.

גודלו של תור כלי השיט המונחים בשורה מחוץ לטרמינלים הפך לברומטר של פרכוסים של שרשרת האספקה העולמית. בעוד שהתור הזה התארך בקילומטרים רבים לים בגלל חוסר יכולת של הנמלים לפרוק בקצב מהיר, המספר האפקטיבי של ספינות מכולות הממתינות, מעל 100 לפי שבוע שעבר, נמצא בשיא. לוס אנג’לס ולונג ביץ’ מהווים כ-22% מקיבולת השילוח העולמית (!) שממתינה לעגינה ברחבי העולם. אלן מרפי, אנליסט בכיר בחברת הייעוץ Sea-Intelligence: “אם נפתור את משבר השילוחים בצפון אמריקה, אז תהיה מספיק לוגיסטיקה ימית לשאר העולם”.

עם זאת, הפחתת העומס בארה”ב נראית רחוקה מלהיות פשוטה. בכירים רבים בתעשייה אומרים שחוסר היעילות בנמלים והמחסור החמור בנהגי משאיות,שלשניהם אין פתרון בטווח הקצר, פירושם שהמערכת לא מצליחה להתמודד עם עודף הביקוש.

בעיה נוספת בדרך לחזרה לשגרה היא משא ומתן עם העובדים בנמלי לוס אנג’לס ולונג ביץ’ שהחוזה שלהם מסתיים ביולי הקרוב. ההסכם הקודם של 2015 הושג רק לאחר התערבות של ממשל אובמה לאחר 9 חודשים של משא ומתן. אנליסטים רבים מאמינים שהשיחות עם עובדי הנמלים, שבדרך כלל מתמקדים בשכר ותנאי עבודה, יגרמו כמעט בוודאות להפרעה בלתי נמנעת בצורה כלשהי.

מעל 100 ספינות מחכות לפרוק מחוץ לנמל לוס אנג’לס

בשנים של לפני הקורונה, עלות שילוח מטענים במכולות היה כל כך זול עד שהתעשייה, שהייתה ידועה בתחרות עודפת, הייתה הפסדית. חלק מחברות השילוח פשטו רגל, וקווי הספנות המובילים בעולם יצרו 3 בריתות שחלקו מקום בקווי שילוח. כעת, 9 חברות השילוחים הימיים המובילות שולטות ב-83% מאספקת השילוחים בעולם. מונופול זה, בשילוב המחסור בהשקעה רבה בספינות תובלה חדשות לפני המגיפה והקשחת רגולציות הפליטה, הביאו אנליסטים רבים למסקנה ששיעורים גבוהים יותר יימשכו. הציפייה שהעולם יצטרך ללמוד לחיות עם תעריפי הובלה גבוהים מראה את הקשר הישיר בין עלויות המשלוח לאינפלציה. בכירים בתעשייה אומרים שהעלויות, אפילו מוכפלות פי 10, הן עדיין חלק קטן מהמחיר שצרכן משלם עבור מוצר. עם זאת, דו”ח של האו”ם בנובמבר האחרון חזה עלייה של 1.5% באינפלציה העולמית עקב משבר השילוחים העולמי, ועוד יותר עבור פריטים בעלי ערך נמוך יותר כמו רהיטים ומוצרי היי-טק המכילים אלפי רכיבים שחוצים את האוקיינוס.

משבר הספנות עורר גם שאלות לגבי הצורה המתפתחת של התשתית העומדת בבסיס המסחר הבינלאומי והשגשוג הכלכלי. סקוט פרייס, נשיא UPS, אמר שבשנתיים האחרונות ניתן לראות הגירה למודלים חדשים של שרשרת אספקה כאשר חברות מעבירות את הייצור במפעלים של סחורות מורכבות קרוב יותר לצרכנים כדי להילחם בעלויות הובלה גבוהות. התחזיות הללו מגיעות כאשר קווי ספנות פורסים יותר כלי שיט לנתיבים משתלמים. טונת מכולה המוקדשת לקווים בין צפון אמריקה לאסיה גדלה ב-30% בין ינואר לדצמבר 2021. זאת, בעוד שהקיבולת המשרתת את אפריקה או בין מדינות אסיה ירדה ב-3.3% וכמעט 10% בהתאמה.

תופעת איחוד הקווים מדאיגה מאוד את האנליסטים. לפי ניתוחים עדכניים, ניכר לראות ירידה של 12% מתחילת 2019 במספר המדינות שאליהן מדינות אפריקה קשורות ישירות, מה שמייקר את המסחר. פחות קישוריות ישירה לכלכלות קטנות אמורה להשאיר חלק מהרגולטורים ערים בלילה, כתוצאה מהחמרה במצב הכלכלי של המדינות שנותרו מאחור על ידי הגלובליזציה. חברות קטנות ובינוניות רבות נאלצו לסגור מכיוון שאין להן את הכוח הפיננסי להובלת סחורות באוויר. קווי ספנות הם דינאמיים שהולכים לאן ששיעורי ההובלה הם הגבוהים ביותר.

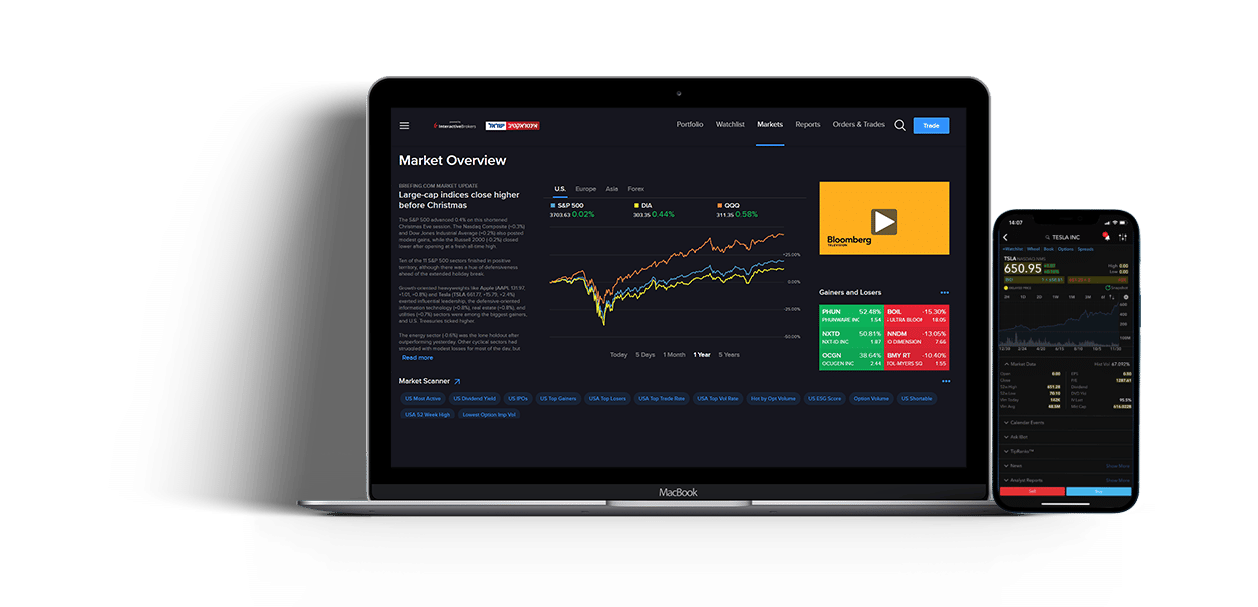

מחיר השילוח למכולה של 12.2 מטר

חברות השילוחים הימיים הרוויחו רבות כתוצאה ממשבר השילוחים העולמי. כאשר מחירי שילוח בעולם זינק בממוצע פי 7, חברות רבות הפכו מחברות הפסדיות לחברות רווחיות בצורה חסרת תקדים כאשר חלקן נסחרות במכפיל רווח של 3 ומטה. כיום, רק 9 חברות שילוח ימיים שולטות ב-83% מאספקת השילוחים בעולם. החברות בענף עוסקות באחד התחומים שנהנו בצורה קיצונית מהקורונה, אך מוערכות לפי אנליסטים בכירים רבים שיהנו גם בשנים לאחר מכן כתוצאה ממשבר הלוגיסטיקה העולמית שפקד, וימשיך לפקוד, את העולם. אפשרויות ההשקעה בחברות מעולם השילוחים הינן רבות ומגוונות. הנה כמה מהן:

- קרן סל BOAT – קרן הסל הגדולה בעולם שעוסקת בחברות בתעשיית השילוחים הימיים. הקרן מכילה עשרות חברות שילוח ימיים מרחבי העולם כאשר השקעה בקרן עצמה מספקת פיזור רוחבי על פני מספר רב של חברות, וחיסכון בעמלות כתוצאה מקניית ני”ע אחד על-פני קניית כל חברה בנפרד.

- צים (ZIM) – חברת שילוחים ימית ישראלית שהיא גם חברת השילוחים הימיים העשירית בגודלה בעולם שנסחרת בשווי שוק של 9 מיליארד דולר. צים היא חברת שילוחים ימית המתפעלת 118 ספינות תובלה, 95 ספינות בבעלותה ו-23 ספינות מוחכרות. ניתן לראות בדו”חות החברה שבשנת 2019 צים הפסידה 18 מיליון דולר, אך בשנת 2020 הרוויחה חצי מיליארד דולר, בשנת 2021 הרוויחה 4.6 מיליארד דולר, וכך צפויה להרוויח גם בשנת 2022.

- מאארסק (AMKBY) – חברת שילוחים ימית דנית שנסחרת בשווי שוק של 63 מיליארד דולר. מאארסק היא חברת השילוחים הימית השנייה בגודלה בעולם המתפעלת 738 ספינות, ויצרה ברית בשם 2M עם MSC שנחשבת חברת השילוחים הגדולה בעולם. הברית 2M אחראית על כ-34% מכלל השילוחים הימיים בעולם (!). לפני הקורונה מאארסק הכניסה בממוצע 35 מיליארד דולר, והרוויחה בממוצע מיליארד דולר. לפי הדו”ח של שנת 2021 החברה הכניסה 62 מיליארד דולר והרוויחה 18 מיליארד דולר, והיא צפויה להרוויח כ-24 מיליארד דולר בשנת 2022.

- אברגרין (Ticker $2603.TW) – חברת שילוחים ימית טייוואנית שנסחרת בשווי שוק של 26 מיליארד דולר. אברגרין היא חברת השילוחים הימית השביעית בגודלה בעולם המתפעלת 202 ספינות, ויצרה ברית בשם Ocean Alliance עם CMA CGM וקוסקו שנחשבות חברות השילוחים השלישית והרביעית בגודלן בעולם בהתאמה. הברית אחראית על כ-30% מכלל השילוחים הימיים בעולם (!). לפני הקורונה אברגרין הכניסה בממוצע 6.5 מיליארד דולר, והרוויחה בממוצע 7 מיליון דולר. אברגרין, בתור חברה טיוואנית, היא בין חברות השילוחים שנהנו בצורה מיידית מהקורונה, וניתן לראות זאת בדו”חות החברה. בשנת 2020 החברה הרוויחה 850 מיליון דולר, ובשנת 2021 החברה הרוויחה 8.4 מיליארד דולר. במילים אחרות, בשנת 2020 אברגרין הרוויחה מעל 10,000% ביחס לשנה שעברה, ובשנת 2021 אברגרין הרוויחה כמעט 1,000% ביחס לשנה שעברה.

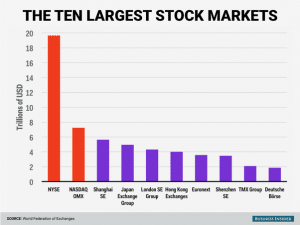

חברות התובלה הימית הגדולות בעולם

תעשיית השילוחים הימיים נהנתה מעודף ביקוש קיצוני בשנתיים האחרונות. התפרצות הקורונה התרחשה בתחילת 2020, אך הובילה גם לשינוי נרחב בדפוסי הצריכה של הצרכנים כאשר הביקוש למוצרי צריכה ביתיים זינק. על אף שמשבר השילוחים הימיים נמשך במשך זמן רב, לא ידוע מתי המשבר ייפתר. זאת ועוד, בכירים בענף הספנות מעריכים שעלויות ההובלה הגואות והעומס בנמלים עלולים להימשך עוד חודשים רבים, אולי אף עד 2023.

התפרצות הקורונה אפיינה גם חברות שנהנו רבות, ביניהן חברות השילוחים הימיים. עודף הביקוש הוביל לכך שהחברות יכלו להעלות מחירים במאות אחוזים ולהגיע לשולי רווח שלא נראו מעולם בתעשייה. חברות רבות הפכו לרווחיות ברמה קיצונית, ובהתאם להערכות אנליסטים רבים ובכירים בענף, אותן חברות צפויות להרוויח רבות גם בעתיד הקרוב.

מקורות:

- Financial Times

- Bloomberg

- MarineTraffic

- Drewry

- Freightos

- Sea-Intelligence

- South China Morning Post

- Yahoo Finance

- Finviz

- Wikipedia

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע”מ (להלן: “החברה”). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו”ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ”ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.