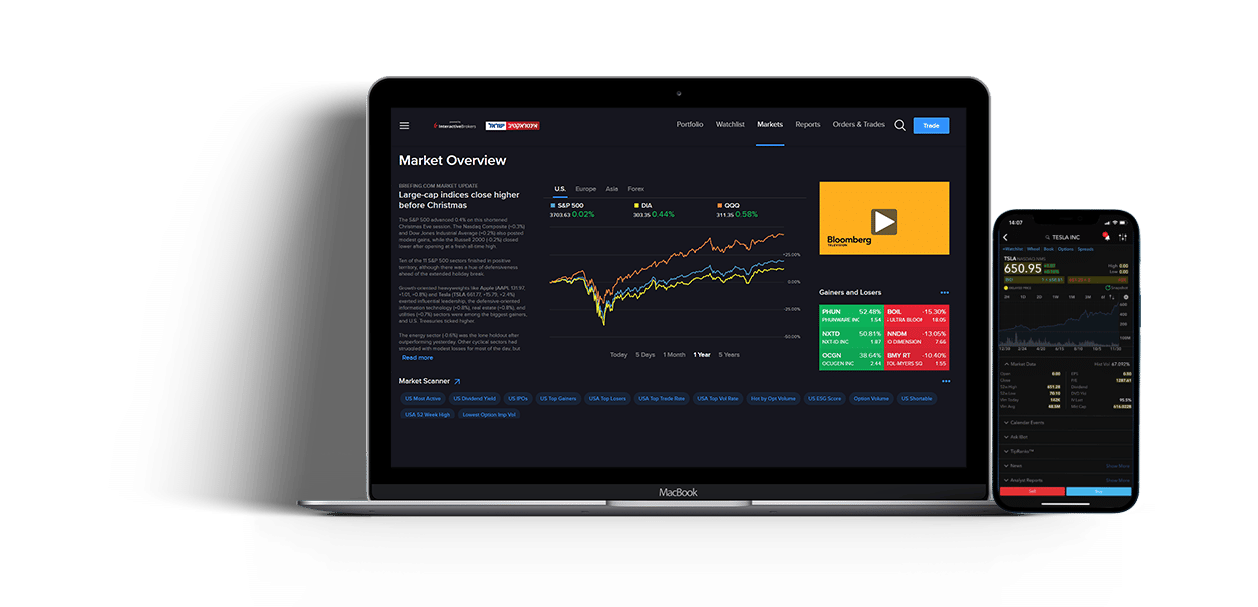

מאת: עידן סימן טוב, בית השקעות אינטראקטיב ישראל

החברות הישראליות נהנו משנה מדהימה שכללה השקעות עתק, שיא בהנפקות ובגיוסים, אך לכל סופ”ש יש מוצ”ש. החברות הישראליות הטכנולוגיות קיוו שהשפל של מרץ 2020 מאחוריהן, אך הן טעו. מחיקות השווי האסטרונומיות בשנה האחרונה פגעה במידה רבה באופטימיות בקרב המשקיעים, ואף לגל פיטורים נרחב בענף ההייטק.

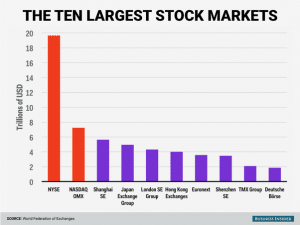

רק במחצית הראשונה של 2022 שוק ההון האמריקאי נפל ב-20%, מדד הנאסד”ק נפל ב-32% ושוק האג”ח נפל ב-11%, מה שהפך את המחצית הראשונה של שנת 2022 למחצית הראשונה הרעה ביותר בשוק ההון האמריקאי ב-50 השנים האחרונות, והמשקיעים הגיעו לתקופה שלא נראתה מזה זמן רב. אם החברות הגדולות והיציבות נפלו, אין סיבה שחברות הצמיחה לא ייפגעו, ואף יותר.

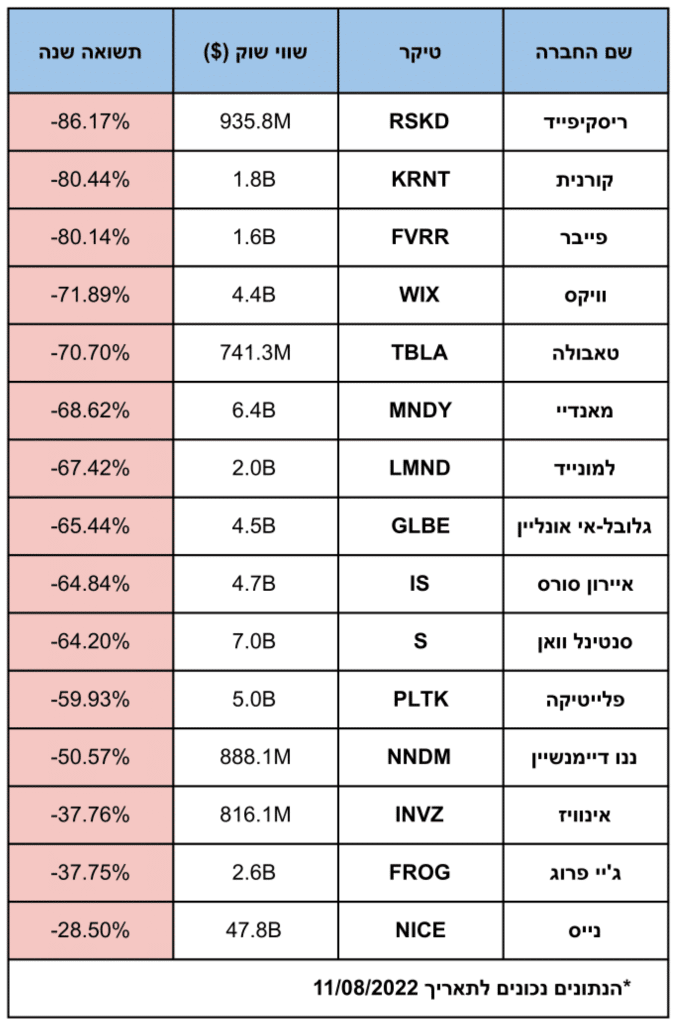

הירידות הגדולות של החברות הישראליות הבולטות בוול סטריט

ריסטארט לכלכלה

הכלכלות ברחבי העולם נהנו מהדפסות כסף חסרות תקדים עם התפרצות הקורונה, כאשר רק במהלך השנים 2020-2021 בנק ארה”ב (הפד’) הדפיס 41% מסך הדולרים בעולם, קרי כמעט הכפיל את סך הכסף. ההדפסות חסרות התקדים הובילו ישירות לאינפלציה שיא של 5% אשר קובעה במשך כמעט שנה. עם ההחמרה חסרת התקדים של משבר שרשרת האספקה, האינפלציה החמירה עד שהגיעה לאינפלציית שיא של 41 שנים – אינפלציה של 9.1%.

הדפסות הכסף חסרות התקדים, חבילות הסיוע בהיקף של טריליוני דולרים, טרפת ההנפקות, עידוד להשקיע בחברות גם אם הן מתומחרות פי 40 מהשווי הריאלי שלהן ויותר; כולן הובילו למסקנה אחת – השוק הגיע לבועה. יחד עם שוק ההון, גם שוק הנדל”ן זינק בקורלציה. עם הכסף שהפך לכסף זול, ולראייה הדולר שנפל מ-3.8 שקלים ל-3.1 שקלים, הפד’ הסיק שייתכן והדפסות הכסף היו מוגזמות, ושיש להתחיל במדיניות של צמצום המדיניות המוניטרית על מנת למנוע ממשבר כלכלי חסר תקדים שהולך ומתקרב.

נגיד הפד’ פאוול התחיל בפעולתו בתחילת שנת 2022. הפד’ התחיל להעלות ריבית כאשר בתוך 5 חודשים הריבית זינקה מ-0.25% ל-2.5%, רכישות האג”ח הופסקו, והחלו צמצומים הדרגתיים של אחזקות האג”ח הנוכחיות. צמצום המדיניות המוניטרית הכניס את שוקי ההון למערבולת כאשר ההיוון האגרסיבי הוביל לנפילה אגרסיבית הן בשוק המניות והן בשוק האג”ח אשר במשך עשרות שנים נחשב אי בטוח בתקופה סוערת, מה שהפך למשענת קנה רצוץ בשנת 2022.

העלאות הריבית הובילו לאפקטים מקבילים – הן הדולר הפך ליקר יותר, מה שהאיץ את האינפלציה ברוב מדינות העולם, והן נוצרה האטה כלכלית נרחבת ברחבי העולם, מה שפגע דרסטית בחברות צמיחה. פלישת רוסיה לאוקראינה החריפה את משבר שרשרת האספקה בתרומתה לזינוק במחירי האנרגיה וליצירת משבר אנרגיה חדש, והן לזינוק זמני במחירי הסחורות, מה שפגע ברווחת האוכלוסיות האזרחיות והאיץ את מגמת ההאטה הכלכלית כאשר אנשים רבים פנו למוצרים דפנסיביים של חברות ערך על פני מוצרי מותרות ושירותים של חברות טכנולוגיות.

נגיד הפד’ ג’רום פאוול במסיבת עיתונאים במהלך ההכרזה על העלאות ריבית אגרסיביות

דוט קום 2.0?

במהלך השנים 2020-2021 שוק ההון האמריקאי זינק בכ-50%, ובכך רשם את השנתיים הרצופות הטובות ביותר מאז שנות ה-90, טרום משבר הדוט קום הידוע לשמצה שבמהלכו שוק ההון האמריקאי נפל ב-55%, נאסד”ק נפל ב-87% והמשבר הזה הכניס את ישראל למיתון שנמשך 6 שנים. למעשה, בתוך שנתיים שוק ההון האמריקאי רשם תשואה השקולה לכמעט 10 שנים של תשואה שנתית ממוצעת. אך, אם צוללים פנימה מגלים שבזמן שחברות הערך כמעט ולא הניבו תשואה חיובית בשנתיים האלה עקב סגרי הקורונה החוזרים ונשנים, החברות הטכנולוגיות הניבו תשואה חסרת תקדים כאשר מחיר מניותיהן זינק ב-100%, 200%, וישנן אף חברות שהניבו תשואה של מעל 1,000% בשנתיים בלבד.

עם תחילת תמחור העלאות הריבית מראש בהתאם לתוכנית שסיפק הפד’, הן שוק המניות והן שוק האג”ח (ואף שוק הקריפטו) החלו ליפול בקצב השלילי הגדול ביותר ב-50 השנים האחרונות. את הנפילות הובילו למעשה החברות הטכנולוגיות, כאשר המגמה השלילית לא פסחה על החברות הטכנולוגיות הישראליות הנסחרות בוול סטריט.

בזמן ששוק ההון האמריקאי (S&P 500) נפל ב-7% בשנה האחרונה, החברות הטכנולוגיות צללו.

חברת הדגל הישראלית הטכנולוגית בוול סטריט, נייס (NICE) שנסחרת בשווי של 47.8 מיליארד דולר, נפלה ב-29%.

סנטינל וואן (S) שנסחרת בשווי של 7 מיליארד דולר נפגעה קשות כאשר המניה שלה צללה ב-64% בשנה האחרונה.

מאנדיי (MNDY), חברת התוכנה הישראלית שנסחרת בשווי של 6.4 מיליארד דולר והונפקה רק בשנה שעברה הסבה הפסדי עתק למשקיעים כאשר מנייתה צללה ב-69% על רקע ההאטה הכלכלית.

לא רק חברות גדולות וחברות פחות מוכרות נפלו, אלא גם חברות שנהנו מתמיכה רבה של כלי התקשורת המקומיים ושל המשקיעים הישראלים.

למשל, פייבר (FVRR) שנסחרת בשווי של 1.6 מיליארד דולר ונחשבת בשנים האחרונות בתור חד-קרן אהובה – מנייתה למעשה נפלה ב-80% (!) רק בשנה האחרונה.

גם למונייד (LMND) וטאבולה (TBLA) אשר מניותיהן הונפקו רק בשנת 2020 הסבו הפסדי עתק למשקיעים כאשר מניותיהן נפלו ב-67% וב-71% בהתאמה.

ההנפקה המתוקשרת של למונייד בוול סטריט ב-2020

עם ההאטה הכלכלית והנפילה בשוקי ההון, חברות רבות הפסיקו לגייס עובדים ואף החלו לפטר עובדים על מנת להתייעל כלכלית, כאשר חברות טכנולוגיות רבות החלו בפיטורי עובדים אגרסיביים שלא נראו מאז משבר הדוט קום. למעשה, רק ביום אחד במהלך יולי האחרון פוטרו מעל 500 עובדי הייטק בישראל, ואף הלמ”ס דיווח שבחודש אחד נרשם זינוק חודשי של מעל 40% בכמות עובדי ההייטק שמגיעים ללשכת האבטלה.

המצב בחברות הטכנולוגיות הישראליות שהונפקו בוול סטריט הינו במצב הרע ביותר מאז משבר הדוט קום, אך הוא אינו שונה בעיקרו מחברות טכנולוגיות אחרות שאינן ישראליות, שכן הן נסחרות במכפילים דומים, נסחרות בשווי דומה ונפלו ברמה דומה. ביצועי החברות הגדולות במשק בהובלת אפל (AAPL) ומיקרוסופט (MSFT) הסתירו את הנפילות של חברות רבות עקב משקלן הגבוה במדדים המובילים, אך עם הנפילות של גם החברות הגדולות בעולם, הנפילות של חברות הצמיחה רק החמירו, והצביעו על סיכון גבוה מהממוצע בשוקי ההון עם ההאטה הכלכלית והצמצום המוניטרי כתוצאה מהלחימה באינפלציה.

על אף הנפילות הדרסטיות בקרב החברות הטכנולוגיות הישראליות, יש לזכור כי שוקי ההון נעים במחזוריות. נפילות בשווקים זה לא דבר חדש, כך היה גם ב-2020, בסאבפריים 2008 ובדוט קום 2000. שוקי ההון תמיד עלו בחזרה וקבעו שיאים חדשים בזמן שחברות צצו ופרחו וחברות אחרות נשארו מאחור כאשר חלקן פשטו רגל. כאשר מדובר בחברות, החוכמה היא למצוא בפינצטה את החברות שהפכו להשקעה אטרקטיבית אשר צפויות להניב תשואה עודפת לאורך הזמן.

מקורות:

- Business Insider

- Bloomberg

- Google Finance

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע”מ (להלן: “החברה”). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו”ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ”ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.