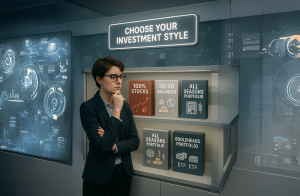

- חברות קטנות מול חברות גדולות

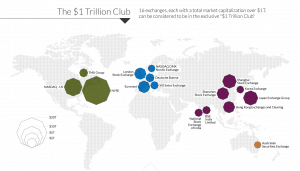

חברות בעלות שווי שוק קטן (Small Cap Stocks) נקראות כאלו אם השווי שלהן בין 250 מיליון דולר ל-2 מיליארד דולר. מעל 10 מיליארד דולר החברה תיקרא בעלת שווי שוק גדול (Large Cap Stocks). בין 2 מיליארד דולר ל-10 מיליארד דולר זה שווי שוק בינוני (Mid Cap Stocks). כ-70% מהחברות בארה”ב הן בעלות שווי שוק גבוה.

מניות בעלות שווי שוק קטן הן בדרך כלל צעירות יותר ומבקשות להשיג צמיחה אגרסיבית עד שהן הופכות להיות Mid Cap ו-Large Cap. מכיוון שלחברות הקטנות יש הרבה מקום לצמוח, הן מציעות לרוב רווחים פוטנציאלים גדולים יותר ותשואה גבוהה יותר למשקיעים. מאידך, הרבה חברות גדולות הן כה גדולות עד שקשה להן להשיג צמיחה מסיבית ועליית ערך משמעותית למשקיעים. ואכן היסטורית, חברות קטנות נתנו תשואה עודפת על פני חברות גדולות.

- חברות צמיחה מול חברות ערך

Growth Companies Vs. Value Companies

חברות צמיחה יכולות להיות קטנות בינוניות וגדולות. חברות ערך יהיו כאלו שבזמן מסויים הן נסחרות מתחת לערכן. למשל, החברה נסחרת מתחת למכפיל התעשייה E/P (Price Earning Ratio) או שהחברה נסחרת מתחת לשוויה (Book Value) שלמשל הוא 25 $ והמנייה נסחרת ב-20 $. יכולות להיות סיבות שונות מדוע זה קורה, אך אם הינך מאמין בחברה, זו יכולה להיות הזדמנות טובה להשקעה ולתת לך תשואה עודפת. נציין שוורן באפט ידוע כמשקיע בחברות בעלות ערך.

- פיזור השקעה

הפיזור הוא ההליך בו אנו מוסיפים לתיק ההשקעות מספר רב של מניות מסקטורים שהינם שונים באופיים תוך כדי כך שאנו מקצים לכל סוג סקטור כזה את המניות על פי השיעור המתאים שלו. הואיל ולסקטורים עשויות להיות קורלציות שונות האחד עם השני, אזי שפיזור יעיל שלהם יכולה להפחית את הסיכון הכללי של תיק ההשקעות ולהגדיל את התשואה הצפויה. להמחשה: חברות נפט מול חברות תעופה. אם מחיר הנפט הגולמי יורד ובעקבות זה מחיר מניות חברות הנפט ירד, הדלק הזול יקטין את העלויות של חברות התעופה שעשויות לעלות כי הדלק הוא מרכיב משמעותי בעלויות של חברות תעופה, אם כי לעיתים בתקופות של משברים, שני סוגי המניות עשויות לרדת.

- תמשיך להשקיע לא משנה מה שעושה השוק

השוק הוא תנודתי אך לאורך זמן הוא נותן תשואות שעשויות להצדיק את ההשקעה במניות והסיכון הכרוך בכך, וזאת כל משקיע ולטעמו ואיפיון הצרכים שלו. אך קשה לתזמן את השוק ולדעת מתי הוא יעלה או ירד. לכן, אל תמהר לצאת מהשוק אם הוא יורד או לקחת רווחים אם הוא עולה, אלא תמשיך להשקיע את הסכומים שייעדת לבך לא משנה מה השוק עושה. נציין גם שהיסטורית, הזדמנויות ההשקעה הגדולות ביותר נוצרות דווקא בתקופות של משברים, כמו משבר הסאב פריים ב-2008 ומשבר הקורונה הנוכחי.

- תחשוב לזמן ארוך

תחשוב ותשקיע לזמן ארוך. נראה זאת בדוגמא להמחשה. נניח שאתה שם 10,000 $ כל שנה בתיק ההשקעות שלך למשך 30 שנה על מנת שתיצבור הון לקראת הפרישה (מודל של קרנות פנסיה, למשל) ואתה עושה 8% לשנה כתוצאה מעליית ערך והכנסה מדיבידנדים, ככל שהחברות שבחרת משלמות דיבידנדים. סכום הקרן שהשקעת הוא 300,000 $. אך גם הרווחים בתיק יתווספו לסך כל הקרן וימשיכו לעבוד בשבילך ואחרי 30 שנה הסכום שיעמוד לרשותך הוא 1,223,000 $. זה לא יעשה אותך עשיר בזמו הקצר אבל יעשה אותך עשיר בזמן הארוך וזה מה שחשוב.

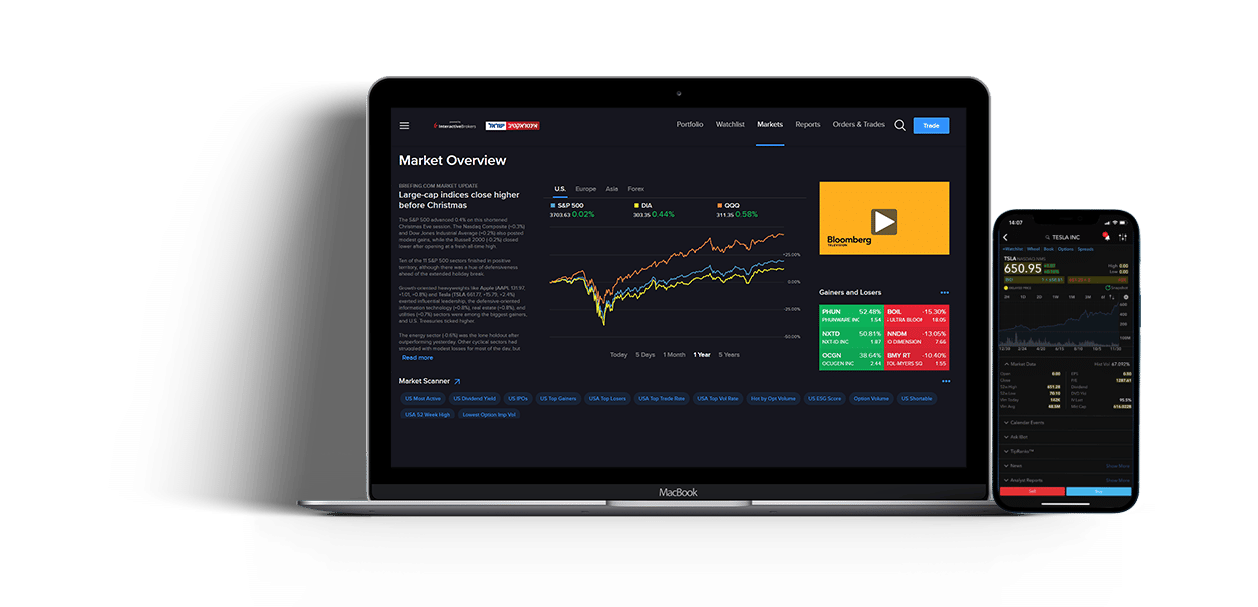

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע”מ (להלן: “החברה”). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו”ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ”ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.