מאת: עידן סימן טוב, בית השקעות אינטראקטיב ישראל

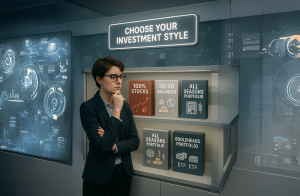

קרן גידור (Hedge Fund) הינה קרן השקעה שמטרתה להשיג תשואה עודפת בכל מצב שוק, בין היתר על ידי שימוש באמצעי גידור פיננסיים, ומכאן שמה. בניגוד לקרן נאמנות רגילה, המשקיעה בדרך כלל באפיקי השקעה כמו איגרות חוב ומניות, קרן גידור תשאף למקסם את סיכוייה לרווח גם במחיר השקעה בשוק תנודתי (volatile market), וזאת תוך שימוש במגוון כלים פיננסיים, שהבולטים שבהם הם מכירה בחסר (שורט), אופציות ומינוף פיננסי.

לעומת רוב קרנות הנאמנות המאפשרות לרכוש או למכור את יחידותיהן הסחירות בבורסה, ללא סכום השקעה מינימלי, קרנות גידור לא מציעות את יחידותיהן לציבור, אלא בעיקר למשקיעים כשירים ומוגבלות הן לעניין מספר משקיעים שאינם משקיעים כשירים והן מבחינת סכום השקעה מינימלי. רוב קרנות הגידור מתנות את ההשקעה בהן בסכום מינימלי של מאות אלפי דולרים ויותר ומאפשרות למשוך את הכספים רק אחת לתקופה על מנת למנוע כניסות ויציאות תדירות מידי של המשקיעים בקרן שעלולות לפגוע בתשואות הקרן.

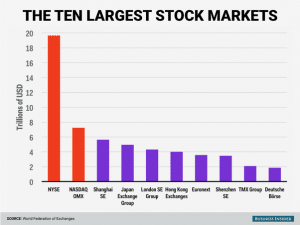

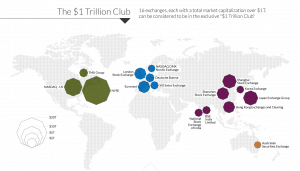

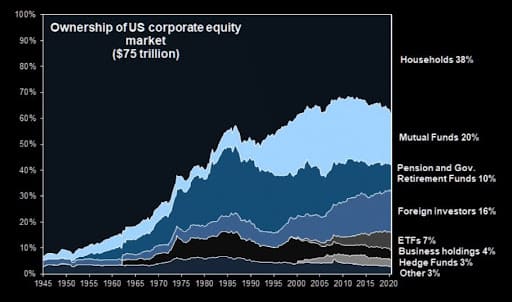

קרנות הגידור הראשונות הוקמו בשנות ה-90, והענף החל לגדול בקצב חסר תקדים עם הזמן. קרן גידור נחשבת צורת השקעה אלטרנטיבית, אחת מצורות ההשקעה המתפתחות ביותר בתעשייה ההולכת וגדלה. כיום, שווי שוק קרנות הגידור בעולם הינו כ-2.5 טריליון דולר כאשר מרביתן הינן קרנות גידור אמריקאיות אשר תופסות פלח שוק של 3% מכלל הכסף המנוהל בשוק ההון האמריקאי.

על אף שקרנות גידור נחשבות חדשות יחסית, הן תופסות כבר פלח שוק של 3% בשוק ההון האמריקאי

בניגוד לקרנות הגידור המסורתיות הפועלות בשיטת לונג-שורט, ישנן קרנות גידור מתוחכמות הרבה יותר עם אסטרטגיות שהוכיחו את עצמן בתקופות משבר; במיוחד קרנות מולטי-אסטרטגיות ולקרנות שכבות (fund of funds) שלהן יש מחלקות שלמות של מנהלי תיקים, סוחרים ואנליסטים הנוקטים במגוון רחב של אסטרטגיות ופועלים סימולטנית. תעשיית הקרנות האמריקאית מתחלקות ל-3 סוגים עיקריים: קרנות מסורתיות (לונג, לונג-שורט, קרדיט, כספיות ועוד) ששוות שמנהלות נכסים בסך טריליון דולר, קרנות גידור מולטי-אסטרטגיות שמנהלות נכסים בסך 890 מיליארד דולר וקרנות שכבות שמנהלות נכסים בסך 607 מיליארד דולר.

היתרון בקרנות גידור רב-אסטרטגיות הוא שניתן לשלב מספר אסטרטגיות ביחד על מנת לקבל תשואה אופטימלית בסיכון מופחת. לדוגמא, קרן גידור המתמחה במכירה בחסר יכולה להיות מסובכת לתפעול כחברה עצמאית, אך יכולה להיות מקור מצויין לשיטת השקעה מתוך מכלול שלם של שיטות השקעה בקרן מולטי-אסטרטגית. קרנות מולטי יכולות לעשות למעשה כל דבר, החל מהשקעה בסחורות, לונג-שורט, מינוף, השקעה באג”חים ועוד. בעצם כל מה שכל קרנות הגידור עושות – בקרן רב-אסטרטגית אחת.

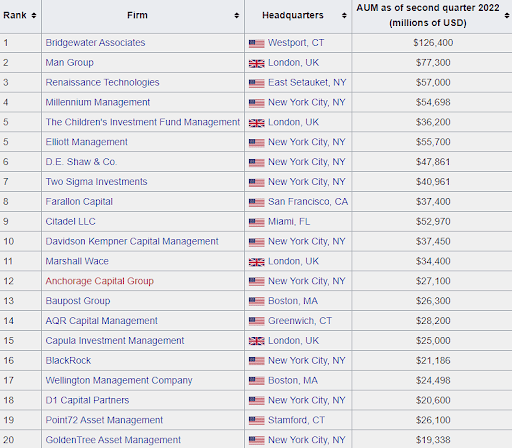

כל אסטרטגיה מנוהלת ע”י תת-יחידה עצמאית ומדיניות העל נקבעת על ידי מנהל קרן הגידור עצמה. קרנות גידור מולטי-אסטרטגיות נחשבות קרנות עם ניהול קר רוח וללא רחמים. אם אסטרטגיה אחת משיגה תשואה טובה יותר מהממוצע של קרן גידור רב-אסטרטגית עצמה, תקציבה גדל, וזאת על חשבון אסטרטגיה אחרת שמשיגה תשואה פחותה. אפיק קרנות רב-אסטרטגיות נחשב האפיק הגדל ביותר בתעשיית קרנות הגידור האמריקאית, ואף העולמית. בין קרנות גידור רב-אסטרטגיות הגדולות בעולם ניתן למנות את ברידג’ווטר, מילניום, סיטאדל, פוינט72 ועוד.

20 קרנות הגידור הגדולות בעולם לפי יוני 2022

קרנות הגידור בישראל

בישראל ישנן 158 קרנות גידור המנוהלות ע”י 111 מנהלי קרן, לפי שנת 2021. סך שווי הנכסים המנוהל ע”י קרנות גידור עומד על כ-40 מיליארד שקלים. דמי הניהול המקובלים בענף הם דמי ניהול של 2% בשנה, פלוס 20% דמי הצלחה, כלומר התשואה העודפת של קרן הגידור על פני מדד הייחוס. קרנות גידור מנייתיות מקומיות מחשיבות את מדד ת”א 125 בתור מדד הייחוס וקרנות גידור מנייתיות אמריקאיות מחשיבות את המדד S&P 500 בתור מדד הייחוס. כ־65% מכלל הנכסים הפיננסיים המנוהלים בידי קרנות גידור בישראל הם מניות.

לקרנות הגידור יש אסטרטגיות השקעה מגוונות והן: 21% עוסקות במניות בישראל, 15% בחוב פרטי, 23% במניות חו”ל בדגש על ארה”ב, 17% מוגדרות מולטי-סטראטג’י (Multi-Strategy) עם יותר מאסטרטגיה אחת, 8% משקיעות באג”ח, 9% הן קרנות מאקרו שמשקיעות בהתאם לתהליכים כלכליים בעולם ו-7% הן קרנות כמותיות שמקבלות החלטות השקעה לפי מודלים סטטיסטיים.

ההשקעה בקרנות גידור מוגבלת רק למשקיעים כשירים. בישראל ההגדרה של משקיע כשיר הוא מי שעומד לפחות ב-1 מהתנאים הבאים:

- השווי הכולל של הנכסים הנזילים שבבעלותו גדול מ-8,364,177₪.

- הכנסתו השנתית בכל אחת מהשנתיים האחרונות הייתה גבוהה מ-1,254,627₪ או שגובה הכנסת התא המשפחתי אליו הוא משתייך הייתה גבוהה מ-1,881,940₪.

- השווי הכולל של הנכסים הנזילים שבבעלותו גבוה מ-5,227,610₪ וגובה הכנסתו בכל אחת מהשנתיים האחרונות הייתה מעל 627,313₪ או שגובה ההכנסה של התא המשפחתי אליו הוא משתייך הייתה מעל 940,969₪.

יתרונות וחסרונות

לקרנות גידור יש יתרונות וחסרונות רבים. בין היתרונות זה שקרנות גידור מנוהלות ע”י מנהלי השקעות מקצועיים בעלי ניסיון רב, מה שחוסך מאמץ וזמן למשקיע הממוצע על פני השקעה עצמאית בשוק ההון. כמו כן, קרנות גידור הן לרוב מגוונות המשקיעות על פני מספר ני”ע / נכסים פיננסיים, מה שמאפשר פיזור חכם. בנוסף לכך, קרנות גידור הן קרנות גידור אשר כספן נמצא אצל נאמן קרן (לרוב בנק), ולכן כספי המשקיעים מוגן, גם במקרה שקרן הגידור תפשוט רגל.

עם זאת, קרנות גידור לא חפות מחסרונות. אחד החסרונות הבולטים של קרן גידור היא שרק משקיעים כשירים יכולים להשקיע בה. כמו כן, בארץ נדרש סכום השקעה מינימלי גבוה היכול להיות בגובה של מיליון שקלים ויותר. בנוסף לכך, בקרנות גידור ניתן למשוך/להפקיד כספים רק אחת לתקופה, לרוב אחת לרבעון. קרן גידור היא מוצר שמשמעותית פחות מפוקח מאשר קרן נאמנות, ולכן גם לרוב אי אפשר לדעת באמת מה קרן הגידור עושה ומה אחזקות הקרן עצמה.

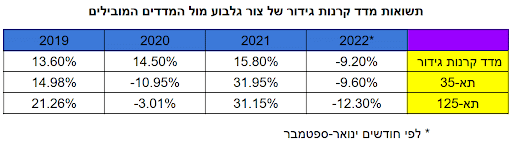

תשואות מדד קרנות הגידור מול המדדים המובילים לאורך השנים

קרן גידור הינה אפיק השקעה אלטרנטיבי שפרץ לעולם לפני כ-30 שנים, אך גדל בתאוצה חסרת תקדים. אפיק השקעה זה סיפק למשקיעים כשירים אפשרות להשקיע את כספם בקרן שתכליתה להשיג תשואה טובה יותר מהשוק בסיכון נמוך יותר, וזאת באמצעות השקעה בנכסים מנטרלים וביצוע פעולות גידור אחרות כמו גידור דרך אופציות, חוזים עתידיים ועוד. כשהשוק נופל, כמו שנפל השנה, קרנות הגידור יורדות פחות, ואולי אף להרוויח מהירידה עצמה. עם זאת, כשהשוק עולה, קרנות הגידור אמורו להרוויח כמו השוק עצמו, חלקן פחות עקב עלויות הגידור.

עקב תפקידן של קרנות גידור, הן אינן מוצר חיסכון ולא מוצר השקעה שמיועד לציבור הרחב, אלא לציבור אמיד וכשיר שמעוניין במוצר השקעה מתוחכם שישדרג את תמהיל תיק ההשקעות, ואף להגן עליו בתקופות משבר.

מקורות:

- פיאונליין

- פייננשל טיימס

- צור-גלבוע

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע”מ (להלן: “החברה”). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו”ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ”ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.