מה קרה השבוע

בשווקים הפיננסיים?

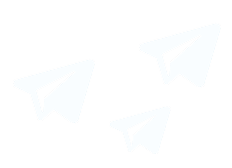

שוק ההון סגר שבוע של ירידות על רקע מדד המחירים ליצרן שעלה ב-0.5% מעל הצפי – והגביר חששות מלחצי אינפלציה לצד החרפת המתיחות בין ארה"ב לאיראן והתחזקות התחושה בשוק כי מהלך צבאי עשוי להתרחש בסוף השבוע. מדד ה-S&P500 ירד ב-0.44%, הנאסד"ק סגר ירידה של 0.95%, הדאו ג'ונס ירד ב-1.31%. תשואות האג"ח לעשור ירדו ב-3.01% אל 3.94%.

מבחינת הסקטורים, סקטור התשתיות הביא תשואה עודפת כאשר עלה ב-3.02% בשבוע החולף. מנגד, סקטור הפיננסים הביא את התשואה הנמוכה ביותר כשירד ב-2.02%.

מאקרו:

אירועים חשובים השבוע:

מניות בכותרות:

ברודקום

ברודקום (AVGO), אחת מחברות השבבים והתוכנה הארגונית הגדולות בעולם, נוסדה בשנת 1961 ומרכזה בפאלו אלטו, קליפורניה, ארה"ב. החברה מתמחה בפיתוח שבבים ייעודיים לתקשורת, רשתות ומרכזי נתונים, וכן בפתרונות תוכנה ארגוניים לאחר רכישת וי.אםוור. בשנים האחרונות הפכה ברודקום לשחקנית מפתח בתשתיות ה-AI, בעיקר דרך שבבים מותאמים אישית ופתרונות תקשורת מתקדמים להעברת נתונים בקנה מידה עצום בין מאיצי בינה מלאכותית.

הרבעון הקודם הסתיים בשיא הכנסות שנתי, עם צמיחה של עשרות אחוזים בהשוואה לשנה שעברה, כאשר תחום השבבים ל-AI הוביל את הקצב. ההזמנות מצד ענקיות הענן לשבבים מותאמים אישית ולמתגי תקשורת מהירים הגדילו משמעותית את צבר ההזמנות, שהוערך בעשרות מיליארדי דולרים ל-18 החודשים הקרובים. במקביל, חטיבת התוכנה – ובראשה פעילות וי.אםוור הציגה רווחיות גבוהה במיוחד, עם מודל מנויים ושיעורי רווח גולמי חריגים בענף.

עם זאת, בשוק גובר החשש משחיקת מרווחים. הנהלת החברה אותתה בעבר על ירידה נקודתית של כ-100 נקודות בסיס בשולי הרווח הגולמי, בין היתר בשל עלייה במשקל מערכות AI מלאות הכוללות רכיבים מצדדים שלישיים. המשקיעים יעקבו בדריכות אחר האיזון בין קצב הצמיחה המואץ בהכנסות לבין היכולת לשמור על רווחיות גבוהה, במיוחד כאשר פתרונות AI הופכים מורכבים ויקרים יותר לייצור.

נושא מרכזי נוסף הוא עומק הביקוש לשבבי AI ייעודיים. ברודקום נהנית משיתופי פעולה עם מספר מצומצם של לקוחות היפרסקייל גדולים, המבקשים להפחית עלויות כוללות ולפתח מאיצים ייחודיים לאימון ולהרצת מודלים. במקביל, החברה מחזקת את מעמדה בשכבת התקשורת של מרכזי הנתונים, עם מתגים מתקדמים בקצבים של יותר מ-100 טרה-ביט לשנייה, הנדרשים לחיבור אשכולות עצומים של מאיצי AI. כל עדכון לגבי קצב המרה של צבר ההזמנות להכנסות בפועל עשוי להשפיע מהותית על המניה.

חטיבת התוכנה מהווה עוגן יציב יותר במחזוריות. פעילות וי.אםוור עשויה לשקף תזרים מזומנים חזק ושיעורי רווח גבוהים, ותומכת ביכולת החברה להמשיך להשקיע במחקר ופיתוח ואף ברכישות עצמיות של מניות. המשקיעים ינסו להבין האם קצב הצמיחה בתוכנה נשמר, והאם קיימים סימנים ללחץ תקציבי מצד לקוחות ארגוניים.

ברודקום צפויה לפרסם את תוצאותיה לרבעון הראשון של שנת הכספים 2026 ביום רביעי, 4 במרץ, לאחר סיום המסחר. הדו״ח יתמקד בהיקף הכנסות השבבים ל-AI, בהתפתחות שולי הרווח, בצבר ההזמנות העתידי ובתחזית לרבעון הבא. לנוכח משקלה של ברודקום במדדי השבבים ובסקטור הטכנולוגיה, התוצאות והמסרים של ההנהלה עשויים להשפיע לא רק על מניית ברודקום – אלא על סנטימנט השוק כלפי תחום תשתיות ה-AI כולו.

ביצועי תשואות סקטורים

ארה"ב

אסיה

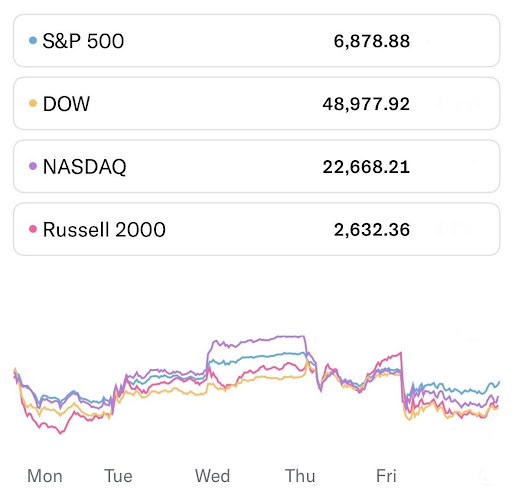

מניית טאיוואן סמיקונדקטור (TSM), קבלנית ייצור השבבים המובילה בעולם והספקית המרכזית של שבבים מתקדמים עבור אנבידיה, אפל וחברות ענן גדולות, הנסחרת לפי שווי של כ-1.94 טריליון דולר, עלתה ב-1.1% בשבוע החולף כאשר הדיון בשוק מתמקד פחות בתוצאות רבעוניות ויותר בסיכוני ריכוז גיאוגרפי. הביקוש הגובר לשבבי AI ולמערכות EUV ממשיך לתמוך בהזמנות קדימה, אך השוק מודאג מהתלות הגבוהה בייצור בטאיוואן, במיוחד לנוכח מתיחות גיאופוליטית. במקביל, ממשלות ולקוחות אסטרטגיים פועלים לפיזור קיבולת ייצור לארה"ב ואזורים נוספים, מה שעשוי להשפיע על מבנה ההשקעות וההסכמים ארוכי הטווח של החברה בשנים הקרובות

ביום שישי פורסם ביפן כי מדד המחירים לצרכן עלה בפברואר ב-1.5% בקצב שנתי, האצה קלה לעומת 1.4% בחודש הקודם. הנתון מצביע על יציבות יחסית בלחצי האינפלציה, אך קצב העלייה נותר מתחת ליעד ה-2% של בנק יפן. העלייה המתונה עשויה לשקף התאוששות מסוימת במחירי שירותים או השפעות בסיס, אך אינה מעידה על התחממות רחבה בביקושים. עבור הכלכלה היפנית, אינפלציה סביב רמות אלו מדגישה את האתגר בביסוס מגמת עליות מחירים בת-קיימא. מנקודת מבט של בנק יפן, הנתון תומך בגישה זהירה, שכן סביבת אינפלציה מתונה ממשיכה להצדיק מדיניות מוניטרית תומכת או לכל הפחות נרמול הדרגתי מאוד.

ביום שלישי פורסם בסין כי ריבית הפריים על ההלוואות נותרה בפברואר ללא שינוי ברמה של 3.50%, בהתאם לציפיות ולרמה שנקבעה בחודש הקודם. ההחלטה משקפת את מדיניות היציבות של הבנק המרכזי, תוך ניסיון לאזן בין תמיכה בפעילות הכלכלית לבין שמירה על יציבות פיננסית ומטבעית. הותרת הריבית ללא שינוי מצביעה על כך שקובעי המדיניות מעדיפים להמתין להשפעת הצעדים שכבר ננקטו, במיוחד על רקע אינפלציה נמוכה וביקושים מקומיים שבריריים. עבור הכלכלה הסינית, ריבית יציבה מספקת תנאים מוניטריים תומכים, אך אינה מאותתת על הרחבה אגרסיבית נוספת בשלב זה. מנקודת מבט של השווקים, ההחלטה לא היוותה הפתעה, וההתמקדות תישאר בצעדים פיסקליים ובתמיכה ישירה בענפים חלשים כמו נדל"ן ותעשייה.

ביום רביעי פורסם באוסטרליה כי מדד המחירים לצרכן (CPI) עלה בינואר ב-3.8% בקצב שנתי, גבוה במעט מהצפי שעמד על 3.7% וללא שינוי לעומת החודש הקודם. הנתון מצביע על כך שלחצי האינפלציה נותרו עיקשים, לאחר תקופה של התמתנות הדרגתית, ומעיד כי תהליך הירידה במחירים מתקדם באיטיות. העמידות ברמה של 3.8% משקפת לחצים מתמשכים בסעיפי שירותים ודיור, לצד ביקושים מקומיים יציבים יחסית. עבור הכלכלה האוסטרלית, אינפלציה סביב רמות אלו ממשיכה להכביד על כוח הקנייה ומגבילה את מרחב התמרון למדיניות מקלה. מנקודת מבט של הבנק המרכזי של אוסטרליה, נתון גבוה מהצפוי עשוי לחזק את הצורך בגישה זהירה, שכן סביבת אינפלציה עיקשת עשויה לעכב ציפיות להורדת ריבית בטווח הקרוב.

אירופה

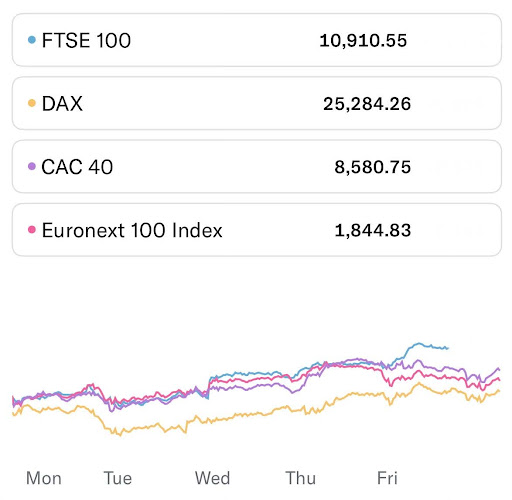

מניית בנק HSBC, הבנק הגדול באירופה ובעל פעילות משמעותית באסיה ובהונג קונג, הנסחר לפי שווי של כ-320 מיליארד דולר, עלתה ב-5.7% בשבוע החולף לאחר שפרסם תוצאות שנתיות שעקפו את התחזיות. הבנק דיווח על רווח לפני מס של 29.91 מיליארד דולר לעומת צפי של 28.86 מיליארד דולר, כאשר ההכנסות צמחו ב-4% ל-68.27 מיליארד דולר, נתון גבוה מהציפיות. ברבעון הרביעי זינקו ההכנסות ב-42% על רקע סעיפים חד-פעמיים ממימושים, לצד עלייה בהוצאות תפעוליות בשל השקעות בטכנולוגיה ותהליכי התייעלות. הבנק השלים לאחרונה את רכישת מלוא הבעלות על Hang Seng Bank ומעריך כי המהלך עשוי לתרום לרווחיות בטווח הבינוני. בנוסף, הנהלת הבנק הציבה יעד תשואה על ההון המוחשי של 17% ומעלה בין השנים 2026-2028, כחלק מתוכנית לשיפור היעילות והקצאת ההון.

ביום שישי פורסם בגרמניה כי מדד המחירים לצרכן עלה בפברואר ב-1.9% בקצב שנתי, נמוך מהצפי שעמד על 2.0% ולעומת 2.1% בחודש הקודם. הנתון מצביע על המשך התמתנות בלחצי האינפלציה, כאשר הקצב השנתי ירד חזרה אל מתחת לרף ה-2%. הירידה ביחס לחודש הקודם והסטייה כלפי מטה מהתחזיות משקפות הקלה במחירי אנרגיה וסחורות, לצד ביקושים מתונים יחסית. עבור הכלכלה הגרמנית, אינפלציה מתחת ל-2% תומכת בשיפור בכוח הקנייה, אך גם מעידה על סביבת צמיחה שאינה חזקה. מנקודת מבט של הבנק המרכזי האירופי, נתון חלש מהצפוי עשוי לחזק את ההערכה כי תהליך הדיסאינפלציה מתקדם, ותומך בגישה זהירה ואף פתוחה יותר לאפשרות של הקלה מוניטרית בהמשך, בכפוף לנתוני הליבה והשכר.

ביום שלישי פורסם בבריטניה כי סקר ה-CBI על מצב המכירות במגזר הקמעונאי ירד בפברואר לרמה של -43, נמוך משמעותית מהצפי שעמד על -27 ולעומת -17 בחודש הקודם. הנתון מצביע על הרעה חדה בסנטימנט הקמעונאי ועל ירידה נרחבת בהיקף המכירות, כאשר קריאה שלילית כה עמוקה משקפת יותר עסקים המדווחים על ירידה במכירות מאשר על עלייה. ההידרדרות החדה ביחס לחודש הקודם והפער מול התחזיות מעידים על חולשה בביקושים, על רקע שחיקת כוח הקנייה, ריבית גבוהה וזהירות צרכנית. עבור הכלכלה הבריטית, היחלשות במגזר הקמעונאי עלולה להעיב על הצריכה הפרטית, מנוע מרכזי בצמיחה. מנקודת מבט של הבנק המרכזי של אנגליה, נתון חלש מהצפוי מחזק את התמונה של התקררות בביקושים, ועשוי לתמוך בגישה זהירה יותר בכל הנוגע להמשך המדיניות המוניטרית.

ביום רביעי פורסם בגוש האירו כי מדד המחירים לצרכן עלה בינואר ב-1.7% בקצב שנתי, בהתאם לציפיות ונמוך מהקריאה הקודמת שעמדה על 1.9%. הנתון מצביע על המשך התמתנות בלחצי האינפלציה ברמת הגוש, כאשר הקצב השנתי נותר מתחת ליעד ה-2% של הבנק המרכזי האירופי. הירידה ביחס לחודש הקודם משקפת הקלה במחירי אנרגיה וסחורות, לצד ביקושים מתונים יחסית. עבור כלכלת גוש האירו, אינפלציה ברמה זו תומכת בשיפור בכוח הקנייה, אך גם מעידה על סביבת צמיחה מתונה. מנקודת מבט של הבנק המרכזי האירופי, נתון תואם ציפיות וממשיך מגמת ירידה ועשוי לחזק את ההערכה כי תהליך הדיסאינפלציה מתקדם, ותומך בגישה זהירה ואף פתוחה יותר לאפשרות של הקלה מוניטרית בהמשך השנה.

סחורות

נפט (CL)

מחיר חבית נפט נסגר ביום שני במחיר 67.02 דולר לפי חוזה עתידי CL שעוקב אחרי מחירי הנפט, מה שמסכם עליה שבועית של 0.95% בשבוע החולף.

זהב (GC)

מחירו של הזהב נסגר ביום שני האחרון במחיר של $5,267.2 לאונקיית זהב לפי חוזה עתידי GC שעוקב אחרי מחירי הזהב, מה שמשקף עליה שבועית של 3.67%.

אירועים בולטים השבוע

דו״חות המתפרסמים השבוע

שבועות קודמים

ברודקום (AVGO), אחת מחברות השבבים הגדולות והמשפיעות בעולם, נוסדה בשנת 1991 המתמחה בפיתוח רכיבי תקשורת, פתרונות תוכנה ותשתיות לרשתות ולמרכזי נתונים.החברה מספקת רכיבי חומרה חיוניים לפלטפורמות ענן,

ברודקום (AVGO), אחת מחברות השבבים הגדולות והמשפיעות בעולם, נוסדה בשנת 1991 המתמחה בפיתוח רכיבי תקשורת, פתרונות תוכנה ותשתיות לרשתות ולמרכזי נתונים.החברה מספקת רכיבי חומרה חיוניים לפלטפורמות ענן,

ברודקום (AVGO), אחת מחברות השבבים הגדולות והמשפיעות בעולם, נוסדה בשנת 1991 המתמחה בפיתוח רכיבי תקשורת, פתרונות תוכנה ותשתיות לרשתות ולמרכזי נתונים.החברה מספקת רכיבי חומרה חיוניים לפלטפורמות ענן,

סקירה זו מבוססת על נתונים ומידע גלויים לציבור אשר מפורסמים באתרים פיננסיים בישראל ובעולם וללא שיח עם החברות המוזכרות. מידע ונתונים אלו הונחו כנכונים וזאת מבלי שאינטראקטיב ישראל או מי מטעמה ביצע בדיקות לאימות הנתונים ומידע זה. משכך, אין בסקירה זו משום אימות או אישור לנכונותם, דיוקם או שלמותם. יודגש כי מסמך זה סוקר נתונים עובדתיים והינו למטרת אינפורמציה בלבד ואינו מתיימר להוות ניתוח, מלא או חלקי, של המידע המוצג בו ולפיכך אין להסתמך על האמור במסמך זה ו/או להתבסס עליו לצורך קבלת החלטות הנוגעות להשקעה. אינטראקטיב ישראל, עובדיה וכל מי שפועל מטעמה לא יהיו אחראים בכל צורה שהיא לנזק או הפסד, ישירים או עקיפים, שייגרמו, אם ייגרמו, כתוצאה משימוש או הסתמכות על תוכן מסמך זה. הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה בע”מ. כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים ובצרכים המיוחדים של כל אדם ואינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים פיננסים מכל סוג, מדדים וכיו”ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות עתידיות. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות. כל העושה במידע הנ”ל שימוש כלשהו, עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. הכותב מחזיק בחלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים לעיל. חברה קשורה (אינטראקטיב ישראל שוקי הון בע”מ), עוסקת בניהול השקעות בני”ע עבור עצמה ועבור אחרים ועשויה להחזיק, לקנות או למכור ניירות ערך ו/או נכסים פיננסיים אשר מידע לגביהם נכלל בסקירה לעיל.